投資キャッシュフローとは?

キャッシュフローは大きくわけて3つに分かれます。営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つです。

この中で投資キャッシュフローは、将来に向けて投資をしているかのお金の流れを確認することができます。

投資キャッシュフローはプラスの方が良いというわけでもなく、基準や目標値もなく、一見すると掴みづらいキャッシュフローです。しかし、何を見るべきかのポイントさえ理解できれば難しい内容ではありません。

この記事では、投資キャッシュフローとは何なのか、どこをチェックし、どのように改善すればよいのかを簡単に解説していきます。

1.投資キャッシュフローの基礎知識

この章では、投資キャッシュフロー(投資CF)とは何なのか、その基本について説明します。

1.1 投資キャッシュフローは「資産の購入と売却の動き」

会社の中では、様々なお金の出入りがあります。

商品を販売することでお金が入る、設備を買ってお金を払う、借入をしてお金を調達するなど、種類が違うお金の流れがあります。

この中で、投資キャッシュフローは「資産の購入と売却でのお金の動き」を表しています。

設備投資によるお金の支出や、持っている資産を売却することで得たお金の増減が表示されています。

※キャッシュフローとは何かについての詳細は、こちらの記事を参考にしてください。

(https://blog.kodato.com/what-is-cash-flow)

1.2 投資キャッシュフローの構成要素

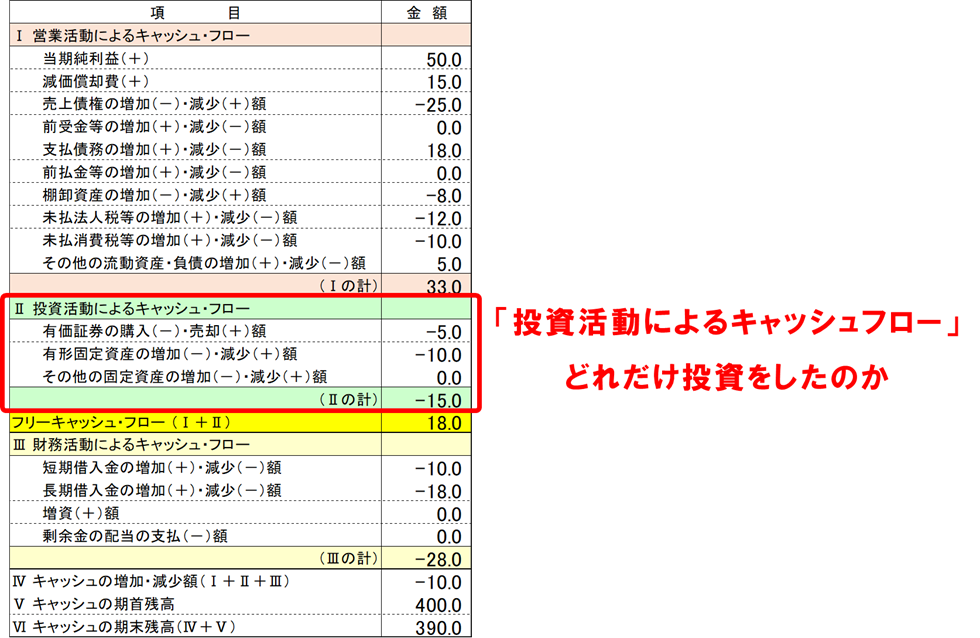

投資キャッシュフローの構成と計算方法を、一般的なキャッシュフロー計算書(間接法)で解説します。

キャッシュフロー計算書の詳細についてはこちらの記事を参考にしてください。

(https://blog.kodato.com/cashflow-statement)

キャッシュフロー計算書はお金が入ってくればプラス、お金を支払えばマイナスで表示されます。投資キャッシュフローには以下のような項目が表示されています。

(1)投資CFがプラスになる項目(お金が入ってくる項目)

・所有している固定資産の売却

・有価証券の売却

・保険積立金の解約

(2)投資CFがマイナスになる項目(お金が出ていく項目)

・不動産・機械など固定資産の購入

・ソフトウェアなどの無形固定資産への投資

・有価証券への投資

上場企業等で作成するキャッシュフロー計算書では、定期預金への預け入れによる支出、払い戻しによる収入を投資キャッシュフローに含めていますが、中小企業の場合は除外した方が、純粋に投資状況が理解しやすくシンプルになります。

また、貸付金による支出や回収も、一般的には投資キャッシュフローで表示することが多いですが、中小企業の場合は財務キャッシュフローで表示する方がわかりやすくなりますのでおすすめです。

2.投資キャッシュフローはここをチェックする

この章では、投資キャッシュフローで見るべきポイントについて解説していきます。

2.1 投資キャッシュフローはプラスが良いわけではない

3つのキャッシュフローの区分の中で、営業キャッシュフローはプラスが大きければ大きいほど、本業での儲けが大きいということになり、お金の流れとしては良い状態と言えます。

※営業キャッシュフローの詳細についてはこちらの記事を参考にしてください。

(https://blog.kodato.com/operating-cash-flow)

しかし、投資キャッシュフローは単純にプラスになっていれば良いというわけではありません。

会社は成長ステージに合わせて、お金を使って積極的に投資する「攻め」のタイミングもあれば、投資回収に入る「守り」の時期もあります。一概にどちらが良いとは言えません。

キャッシュフロー計算書は1か月や1年単位など、あくまでも短い期間でのお金の流れしか把握できません。そのため、投資キャッシュフローだけを見て、将来に向けての積極的な投資が現時点において良いのか、悪いのかまでは判断できないのです。

投資キャッシュフローは、プラスやマイナスの金額で判断するのではなく、営業キャッシュフローと財務キャッシュフローとのバランス、手元預金の量など、総合判断の1つの材料として活用すべきものになります。

2.2 マイナスの場合は積極的に投資をしている

キャッシュフロー計算書は本来総合的に判断する必要があるものですが、あえて、プラスやマイナスが表現していることを一言でまとめると、投資キャッシュフローがマイナスの場合は、「攻めの経営」であり、投資キャッシュフローがプラスの場合は「守りの経営」と言えます。

投資キャッシュフローがマイナスということは、

「投資活動による収入」<「投資活動による支出」ということになります。

この場合、主に大きな設備投資や資産の購入にお金を使っているということを表しますので、企業にとっては攻めの姿勢だと言えます。

そのため、一時的に投資キャッシュフローがマイナスであっても悪い状態ではありません。

ただし、毎期、毎期投資キャッシュフローがマイナスである場合は、投資の成果としてその後しっかりと利益がでているか、営業キャッシュフローが増えているか、将来的に投資回収ができそうかなどを中長期的な視点で精査していく必要があります。

2.3 プラスの場合は投資回収か資産の切り売りか

投資キャッシュフローがプラスの場合は、

「投資活動による収入」>「投資活動による支出」という状態です。

この場合は2つのパターンが考えられます。

1つは、保険積立金や有価証券など、今まで投資してきた資産を良いタイミングで解約や売却をし、適切に投資回収をしているというパターンです。この内容でのプラスは良い状態と言えるでしょう。

もう1つは、資金繰りの悪化のため、やむなく所有している資産を売却している場合です。

この場合はお金を捻出するために資産を切り売りしているということになりますので、注意が必要です。また投資活動が守りに入っているという見方もできます。

3.パターン別に抑える投資キャッシュフローの見方

投資キャッシュフローを見る場合は、単体で判断するのではなく、営業キャッシュフローや財務キャッシュフローとの関係で、総合的に良い、悪いを判断する必要があります。

この章では投資キャッシュフローをより深く理解するために、パターン別にざっくり解説していきます。

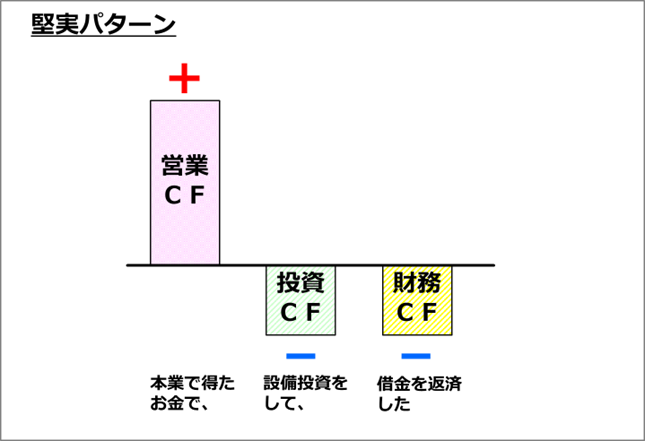

3.1 堅実パターン(投資CFはマイナスだが問題なし)

最も堅実、健全なキャッシュフローの状態がこの堅実パターンです。

まず、本業でしっかりとお金を稼いでいます。(営業CF)

そして、その稼いだお金の範囲内で設備投資をしており、(投資CF)

借入の返済も着実に進めている(財務CF)

というお金の動きです。

このパターンは、その年の稼ぎで設備投資をしており、借入の残高も年々減っていくという状態です。

つまり、営業キャッシュフローの範囲内で設備投資や借入返済を賄えているので、手元のお金は年々増えていくということになります。

堅実なキャッシュフローの状態だと言えます。

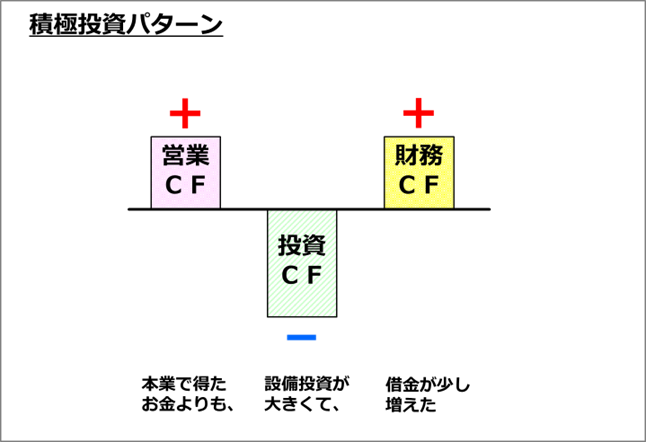

3.2 積極投資パターン(投資CFはマイナスでも良い)

次に積極投資パターンです。

会社の成長ステージによってはこのような形もあります。

このパターンでは将来の成長に向けて積極的に投資にお金を使っています。(投資CF)

この設備投資額は今期に稼いだ本業のお金の範囲(営業CF)では賄えていませんが、しっかりと金融機関から設備資金を借りてお金を補填している(財務CF)という状態です。

会社は長期的に成長を目指す必要があるので、先ほどの堅実パターンだけではなく、1年間の本業の稼ぎ以上に投資をしなければいけないタイミングもあります。

その際にはしっかりと金融機関からお金を調達して投資をし、ゆっくりと返済をしていくことで忙しくない資金繰りを作ることができます。

そのような形をとれれば手元の現預金残高を維持したまま成長を目指すことができます。

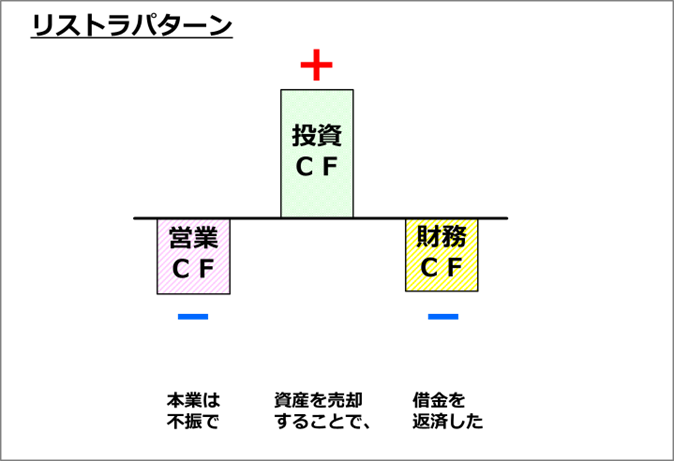

3.3 リストラパターン(投資CFをプラスにせざるを得ない)

次がリストラパターンです。

本業が苦戦しており、お金が減っています。(営業CF)

そのため、持っている会社の不動産などを売却してお金を作ります。(投資CF)

金融機関からは追加借入をせず、借入返済が進みました。(財務CF)

会社は良いキャッシュフローの状態を作る以前に、まずはどんな手段であっても一定水準の手元預金を確保し続けなければいけません。

本来は金融機関からタイミングよく借入ができれば良いですが、それが難しい場合には、このように所有している資産を売却することで投資キャッシュフローをプラスにし、お金を工面することも考える必要があります。

4.超優良企業の投資キャッシュフロー

この章では、実際の企業の事例で投資キャッシュフローの状況を確認していきます。

4.1 村田製作所

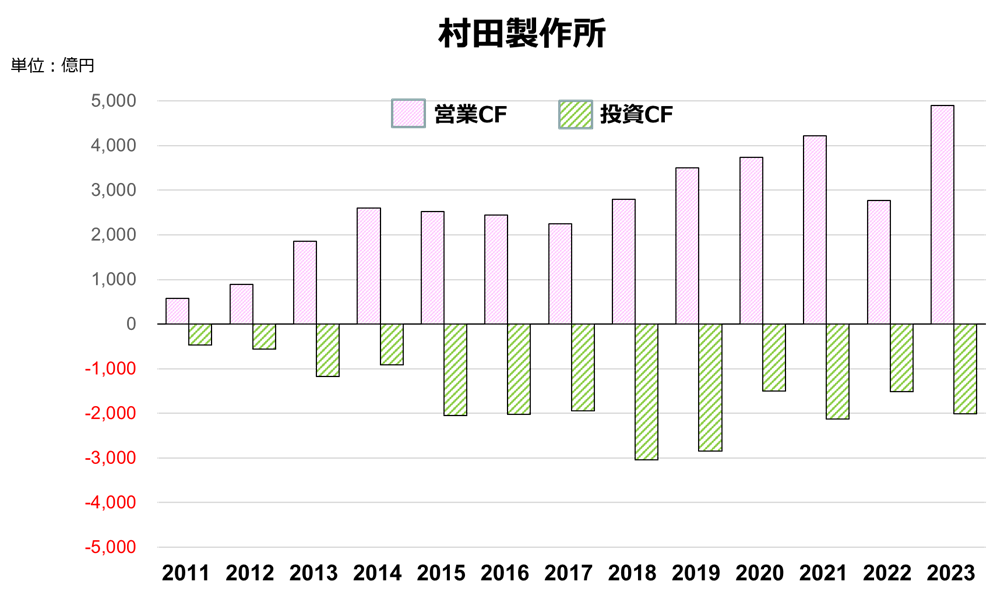

こちらは電子部品の世界トップメーカーである村田製作所の営業キャッシュフローと投資キャッシュフローの推移です。

この十数年で東日本大震災、コロナ危機と大きな外的影響も受けましたが、本業の稼ぎであるピンクの営業キャッシュフローは着実に伸びています。そして、緑の投資キャッシュフローがマイナスということは積極的な投資にお金を使っているということがわかります。

このように稼いだ営業キャッシュフローの範囲内で、またはそれ以上の投資をすることで、営業キャッシュフローを長期的に着実に増やしていく、そしてその伸びた営業キャッシュフローをさらに投資に回すという非常に好循環の成長を示していることがお金の動きからもわかります。

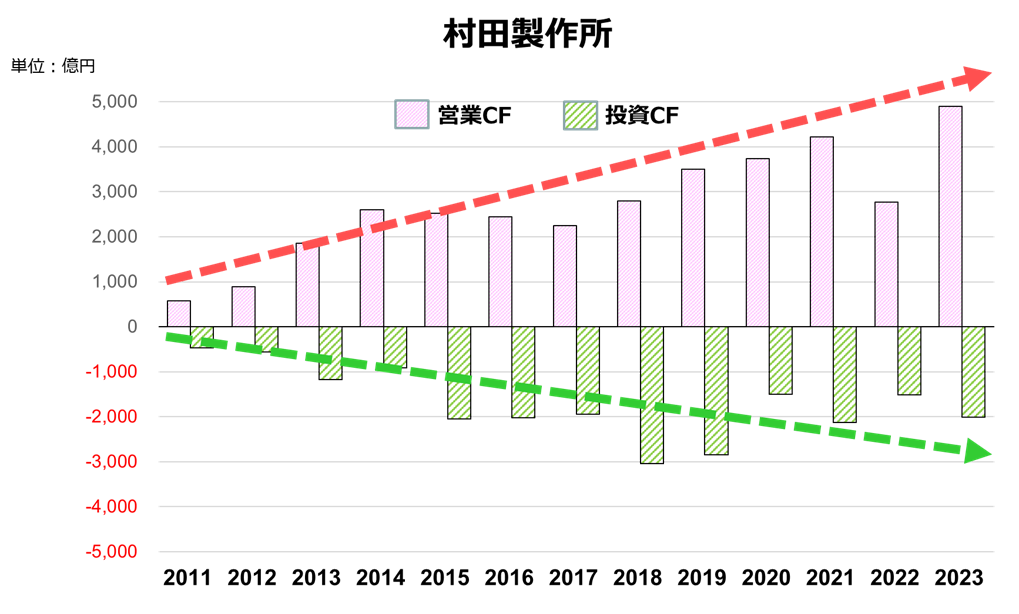

長期的にざっくり見ると、このような推移のイメージになります。「ワニの口」と表現されることもあります。

営業キャッシュフローが上に徐々に伸びて、投資キャッシュフローは下に伸びていく形です。

超優良企業と呼ばれる会社のキャッシュフローはこのような特徴があります。

電子部品業界は景気サイクルによって、業績が一進一退の時期もありますが、積極投資を続けることで、長期的に成長を遂げてきたことがわかるかと思います。

4.2 ニデック(日本電産)

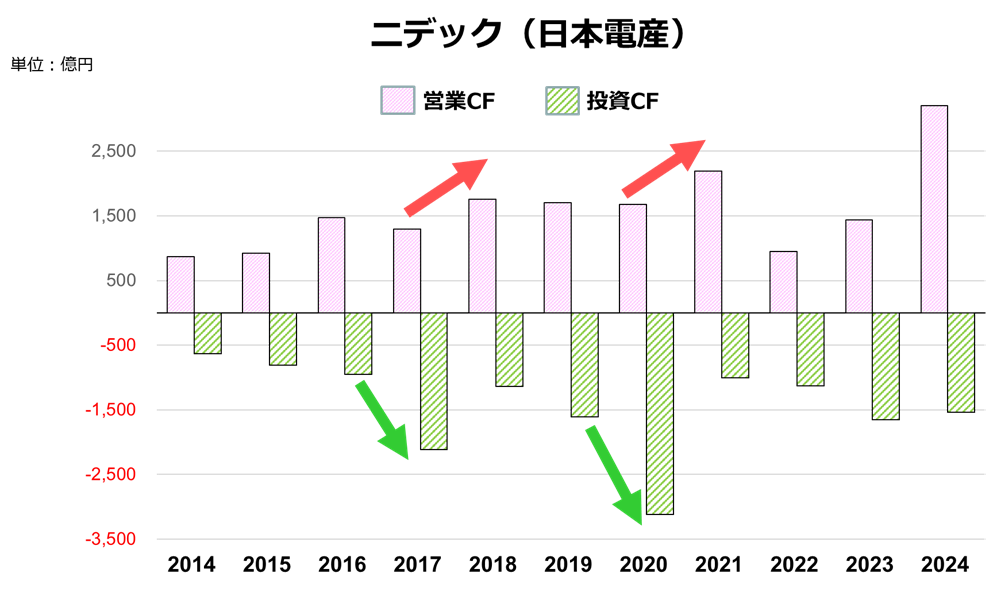

こちらはニデック(日本電産)の営業キャッシュフローと投資キャッシュフローの推移です。

村田製作所ほどはきれいな「ワニの口」ではないですが、投資額をしっかりと増やした翌年には、その投資を活かして営業キャッシュフローをしっかりと伸ばしています。

このように、超優良企業は単年ではなく複数年度でキャッシュフローを捉え、営業キャッシュフローと投資キャッシュフローが長期的にトントンにするような意識で投資と稼ぎをコントロールしていることがわかります。

投資キャッシュフローは単体、かつ単年度で見るのではなく、中長期に計画的にコントロールしていくことが大切です。

5.まとめ

投資キャッシュフローは単体で捉えるのではなく、また、会社の成長ステージにあわせても良い悪いかの見方が変わります。常に他のキャッシュフローとの関係とあわせて判断する必要がありますので、他のキャッシュフローの理解も深めて、総合的に自社のお金の流れを確認していきましょう。