自己資本比率がマイナスとは、どのような状態でしょうか。

この言葉だけではなかなかイメージが湧きにくいかもしれませんが、債務超過と聞けば、ピンとくるかもしれません。

今回は、一般的に債務超過として知られている、自己資本比率がマイナスの状態について、個人の財布を例にしながらわかりやすく解説します。

記事の後半では、債務超過から抜け出す方法も説明しますので、ぜひお役立ていただけますと幸いです。

なお、自己資本比率の全体像を把握されたいという方は、こちらの記事をご覧ください。

「【図解で解説】企業の「安全性」を図る自己資本比率は何%を目指すべき?」

目次

1.自己資本比率がマイナスの意味

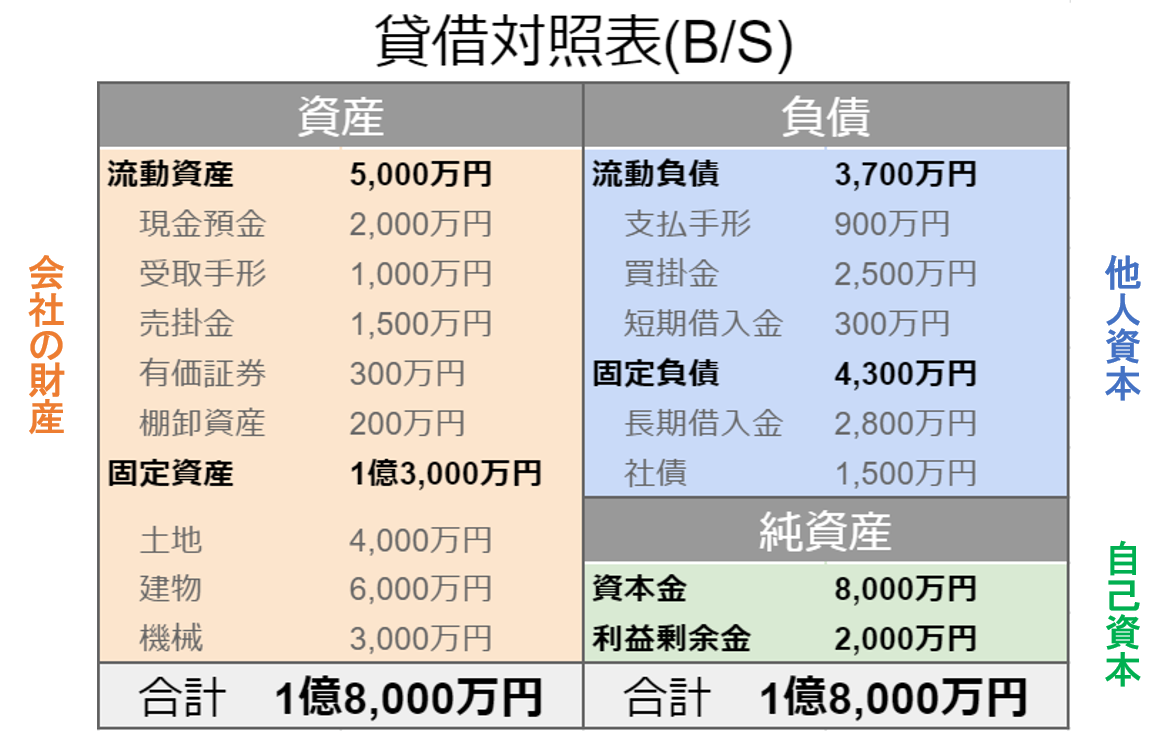

自己資本比率とは、貸借対照表(B/S)において、企業の安全性を図る指標の1つです。

総資本における自己資本の割合を指しますので、次のような計算式で表すことができます。

自己資本比率(%)

=自己資本÷総資本×100

=自己資本÷(他人資本+自己資本)×100

貸借対照表では、他人資本は負債、自己資本は純資産にあたります。

この2つの大きな違いは、他人資本が他人から借りているお金で返済の義務があるのに対して、自己資本は返済の義務がないことです。

つまり、自己資本比率が大きいということは、他人に返さなければいけないお金の割合が少ないことを意味しますので、企業としては安全性が高く、潰れにくい状態といえます。

では、この自己資本比率がマイナスとは、どのような状態でしょうか。

自己資本比率がマイナスというのは、他人に返さなければいけないお金が、手元の総資産よりも多い状態を意味します。

つまり、持っている資産をすべて売却し現金に変えたとしても、借りているお金を返済できない状態です。

一般的には、債務超過として知られています。

個人の財布に例えて解説

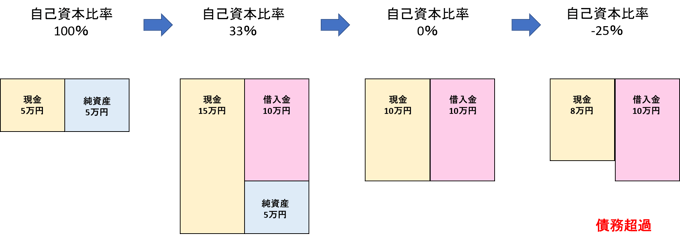

この自己資本比率を、個人の財布を例に考えてみましょう。

自分のお金が財布の中に5万円あります。

現金5万円、純資産5万円ですので、自己資本比率は100%です。

次に、友人からお金を10万円借りました。

現金15万円、借入金10万円、純資産5万円となり、自己資本比率は33%になります。

旅行に出かけて5万円を使いました。

現金10万円、借入金10万円となり、自己資本比率は0%です。

さらに、食事に出かけて2万円を使いました。

現金8万円、借入金10万円となり、自己資本比率は-25%となります。

現金が8万円しかありませんので、友人から借りた10万円を返済することができません。

これが、債務超過の状態です。

2.債務超過の状態でも倒産しない理由

自己資本比率がマイナスの状態は、危険ではありますが、必ずしも倒産するわけではありません。

倒産は、支払いや返済ができなくなり、企業の経営が困難になった状態です。

現預金さえあれば、支払いや返済を続けられますので、企業が倒産することはありません。

逆に言えば、自己資本比率が高くても、お金が足りなくなれば企業は倒産します。

また、資金繰りが悪化して金融機関への返済が困難に陥っている状態では、最終手段としてリスケ*(リスケジュール)という方法があります。

*リスケ・・・返済額の減額や返済期間の延長など、金融機関に便宜を図ってもらうこと

お金が不足し、借入金の返済が困難になると、金融機関から追加の融資を受けようとする経営者は多いです。

しかし、それでは負債がふくらむばかりで、経営を立て直すことはできません。

そこで、経営破綻するのを避けるために、金融機関に依頼をして、支払える範囲に返済を猶予してもらいます。

ただし、一度リスケをすると、新規の借入はほぼできません。

また、金融機関からの信頼も落ちますので、実施する際には慎重な判断が必要です。

自己資本比率がマイナスに陥った企業事例

自己資本比率がマイナスに陥っていても、倒産せずに経営を続けている企業が、実際にあります。

例えば、2021年5月には、レオパレス21が3期連続の最終赤字で、84億円の債務超過に陥っていることがニュースになりました。

過去に施工不備が相次いで見つかり、入居率の低下で賃料収入が落ち込んでいた中で、2020年は新型コロナウイルスの影響があり、厳しい経営が続いています。

レオパレス21の自己資本比率は-5.3%(2021年3月期)ですが、倒産はしていません。

現在は、債務超過解消に向けた取り組みを続けています。

レオパレス21の場合、2021年3月末で約549億円の現預金がありますので、これを使って経営を続けることができているうちは、倒産せずにすみます。

また、建物や土地など売却可能な資産も多くありますので、これらのうち不要なものを売却していけば、当面は経営を続けることができるでしょう。

3.自己資本比率がマイナスの状態から抜け出す方法

企業は債務超過であったとしても、現預金さえあれば倒産することはありません。

しかし、企業の存続を危ぶむ状態であることには変わりません。

そこで、経営状況を改善するために、自己資本比率がマイナスの状態から抜け出す方法をご紹介します。

資本金を増やす

1つ目は、資本金を増やす方法です。

資本金を増やせば、自己資本が増えますので、自己資本比率は高くなります。

ただし、債務超過に陥っている企業に、出資をしようとする人は稀です。

そのため、資本金を増やそうと思えば、オーナーが自らお金を工面することが大半です。

資産を圧縮する

2つ目は、資産を圧縮する方法です。

短期的にお金を作るのであれば、最も手っ取り早い方法といえるでしょう。

まずは、売掛金や貸付金を回収したり、在庫を見直したり、不要な土地や建物を売却したりして、現金にします。

銀行に定期預金を預けているのであれば、圧縮する資産の候補としてはうってつけです。

定期預金の解約は手続きとしては比較的簡単でありながら、ある程度まとまった現金を確保することにつながります。

続いて、その現金を使って借入金を返済します。

自己資本比率を高めるのに役立つのはもちろん、借入金を圧縮することで銀行に対する支払利息を減らし、経常利益を改善して経営を楽にする効果も期待できます。

支払いサイクルを見直す

3つ目は、支払いサイクルを見直す(販売代金の回収にかかる期間を短縮し、逆に仕入れ代金の支払い期間を長くしてもらう)方法です。

特に、販売代金の回収サイクルを短縮することは、「資金繰りを改善するための手段」としてポピュラーな方法です。

可能な範囲で回収サイクルを短くしてもらえるよう交渉したり、あるいは現金取引へ変更できないか交渉してみましょう。

資金繰りの改善に効果的なのはもちろん、売掛金や受取手形を圧縮できるので、自己資本比率も改善します。

また、支払いサイクルが改善すると、銀行からの借入金も削減できる可能性があります(中小企業が銀行から借入をする主な目的の一つとして、「販売代金回収までのキャッシュフローを補うため」というものがあるので、回収までの期間が短くなれば、この分の借入が不要となるからです)。

利益を積み増す

4つ目は、利益を積み増す方法です。

利益が積み増しされれば自己資本が増えますので、自己資本比率は高くなります。

時間はかかる方法ですが、長期的に自己資本比率を高めていくためには、利益を出す以外に方法はありません。

利益を出すための方法には、大きく分けて「売上を上げること」と「経費を削減すること」の二通りがあります。

特に、物価が高騰している昨今の情勢においては、経費をカットするという方法で利益を改善することが難しくなりつつあるということもあり、「売上を上げること」の重要性がますます高まりつつあります。

「売上を上げること」については、それぞれの企業や業界の置かれている状況によってさまざまな方法があるので、一概に「これをやるべき」というのは難しいところですが、様々な業種で実行可能な手段としては「WEBでの集客」と「既存商品の値上げ」が挙げられます。

手段1:WEBでの集客

「Web集客に力を入れる」というのは、さまざまな業種で実行可能であり、ローコストで試せる手段の一つです。

日本全国(あるいは世界中)の潜在顧客へアプローチできる手段でもあります。

実際、紙のチラシを配ったり、営業マンを雇用するよりもはるかに少ない予算で施作を回すことが可能です。

ゆえに、財務的な体力が比較的弱い中小企業の中でも、Web集客に力を入れる企業が増えてきています。

(財務的に余裕がある企業であれば、Web集客を専門に行うマーケティングチームを組織する場合もありますが、社長自身が一人で取り組んでいるケースも珍しくありません。)

御社でも、今まで実施してきた営業や宣伝の手段と並行して実施できないか、検討してみることをおすすめします。

手段2:既存商品の値上げ

売上を向上させるための施作というと「顧客を増やすこと」を第一に思い浮かべがちですが、値上げすることもまた、売上アップにつながる方法の一つです。

商品を値上げすることについては罪悪感を覚えてしまう経営者の方々も多く、無意識に避けてしまいがちな選択肢ではありますが、「既存顧客が納得できる形で値上げの道を模索していく」ことは経営者の使命であるといっても過言ではないでしょう。

最近では、物価の高騰を受けて値上げに踏み切る企業も増えてきています。

中には「原材料の価格が上がったため、仕方なく値上げした」という企業もあるかと思いますが、いずれにせよ顧客にとって納得のいく形で値上げを実現していくことが大切です。

「お客様にとっても納得がいく値上げ」を考える上で、「新商品・新サービスと絡めた展開」を考えることが有効です。

経営戦略論の大家であるアンゾフが提唱した「アンゾフのマトリックス」に則ると、新商品・新サービスの展開の選択肢については以下のように整理できます。

(アンゾフのマトリックス)

|

①「市場浸透」戦略 →市場シェアを拡大する・ 商品の使用頻度を増やす |

③「市場開拓」戦略 →異なる顧客ターゲット層への展開・ 新しい地域への進出 |

|

②「商品開発」戦略 →次世代製品を投入する・ 製品ラインの拡張・新しい属性の追加 |

④「多角化」戦略 →新規事業・異業種分野への進出 |

このうち、④の「多角化」戦略については、まさにベンチャー企業を立ち上げるようなもので成功率が低くリスキーなので、今ある事業を堅実に発展させていく上では①②③の方針で実行するのが現実的です。

また、①についてはすでにいろいろと工夫されているはずなので、新たなアイデアを産み出す上では②③のいずれかで実行できないかどうか、ぜひ検討してみてください。

まとめ

自己資本比率がマイナスの状態というのは、保有している全財産を売り払ったとしても、債務を完済することができない状態のことを意味します。

債務超過の状態だとしても、現預金があれば当面の間は支払いや金融機関への返済を続けられるので、すぐに倒産してしまうわけではありませんが、不健全な状態であることは間違いないので、やはり自己資本比率がマイナスの状態を脱却する工夫が必要です。

自己資本比率を改善していくための方法として今回の記事では

1.資本金を増やす

2.資産を圧縮する

3.支払いサイクルを見直す

4.利益を積み増す

という4つの方法について解説しました。

今回の記事を通して、自己資本比率の考え方についてご理解を深めて頂けたのであれば、次は「自社の現状」を把握し、「自己資本比率をどのように高めていくべきか」をより具体的に知ることで、ピンチの状態から脱出していくことができます。

当社オリジナル資料『無借金と実質無借金への8段階』を無料プレゼントしておりますので、ぜひお役立てください。

いかがでしたか?お気に召したのであればシェアはこちらから。