多くの経営者は売上や経費については理解できても、それらの数字を効果的に経営に活かせていないと感じています。

その最も大きな原因は、「限界利益」の考え方を理解していないからです。

しかし、世の中にあふれている限界利益の説明は、とにかく難しい、理解できないというお悩みを聞きます。

私はこれまでにセミナーで、延べ数千人の経営者に向けて「限界利益」についてお伝えしていきました。そして、たくさんの経営者から、「ようやく限界利益とは何なのかがわかった」、「なぜ限界利益が大切なのか理解できた」とおっしゃっていただいています。

限界利益は、難しいものではありません。非常にシンプルな考え方です。

古田土会計では4,000社の顧問先すべてにこの限界利益で数字を見るように毎月指導しています。だから、経営者は数字が読めるようになり、数字に強くなります。

この記事では、限界利益とは何か、専門用語を極力省き、図とイラストを使って解説していきます。

1.限界利益は経営判断に必要不可欠

自社の損益を判断する上で、売上高や利益率など大事な要素や指標は多くあります。

その中でもトップ3に間違いなく入る要素が限界利益です。

限界利益は次のような場面で活用できます。

- (1)事業を存続させるべきか

この事業を存続させるか、この店舗は閉鎖すべきかを判断する時、多くの経営者は売上高や営業利益で判断しようとします。

しかし、売上不振や営業赤字になっているからその部門を閉鎖したはずなのに、かえって会社全体の赤字が広がってしまったという事態に陥るケースがあります。

事業の継続は必ず、限界利益で判断すべきです。

- (2)価格は下げてもよいのか

ライバルが値下げをしてきた場合、自社はどこまで対抗して下げても良いのか、この判断は限界利益で決まります。

「値決めは経営」と言われるように、経営者が限界利益を理解していないと間違った値付けをしてしまい、ライバルにも負けてしまいます。

- (3)正しい利益計画

多くの経営者は将来の計画を売上高から考えます。

しかし、売上目標は達成したのに、思っていたような利益が出ていないケースがよくあります。

この問題は、限界利益を正しく理解できていないことによって起こる典型的なミスです。

正しい計画、正しい将来予測においても限界利益は不可欠なのです。

この3つは経営をするうえではどれも重要な判断です。

限界利益の理解は経営者にとって必要不可欠なものなのです。

2.限界利益とは何か

この章では限界利益とは一体何なのか、基本の内容から解説していきます。

2.1 限界利益とは売上から変動費を引いたもの

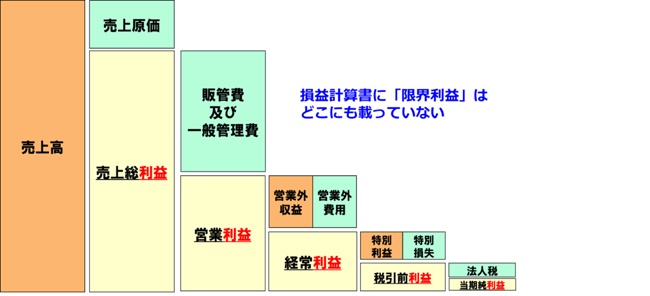

損益計算書にはたくさんの「利益」という名前が出てきます。

営業利益や経常利益、当期純利益などです。

しかし、「限界利益」という利益は、損益計算書のどこにも載っていません。

(損益計算書についての詳細はこちらの記事をご参照ください)

限界利益という言葉は、会計ルールで使う正式名称ではなく、自社で活用するために使われる考え方、名称です。一般的に「管理会計」と呼ばれる内容です。

そのため、数字を組み替えて、限界利益はいくらなのかをあらためて自分で計算する必要があります。

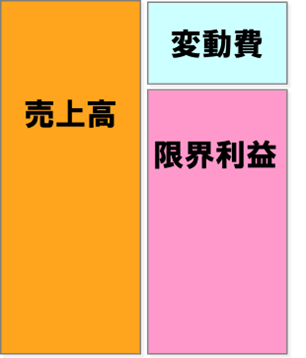

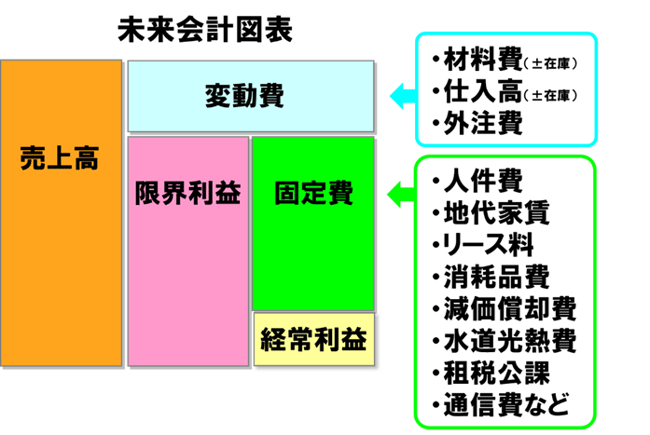

限界利益は計算式で表すと、

限界利益 = 売上高 ― 変動費

となります。

売上高から変動費を引いたものが限界利益です。

自社の限界利益を知るための前段階として、一度、会社にかかるすべての費用を抜き出し、そのすべての費用を「変動費」と「固定費」のどちらかに分けるという作業が必要です。

2.2 限界利益と粗利益の違い

限界利益と似たような概念に粗利益があります。

限界利益は「売上高-変動費」で計算されますが、

粗利益は「売上高-売上原価」で計算されます。

売上高から引いている費用の内容に違いがあります。

業種によっては結果として、限界利益=粗利益となる会社もあるため、混同しやすい概念です。

2.3 限界利益を把握する① 変動費

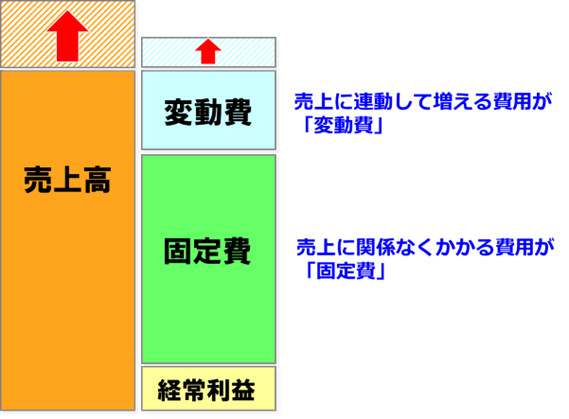

変動費とは、「売上に連動して増えたり減ったりする費用」のことです。

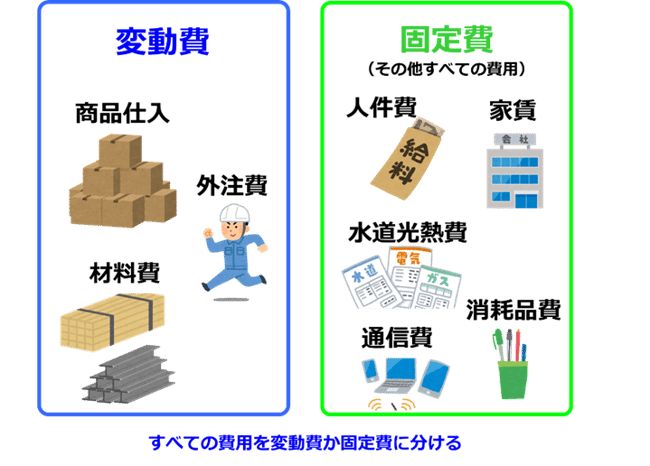

たくさんあるように思われますが、具体的に変動費は次の3つです。

①商品仕入

②材料費

③外注費

卸売業、小売業などでは、売上が来月2倍の数量が売れる見込みであれば、そのための商品の仕入も2倍になります。

製造業や建築業など、売上が増える見込みであれば、材料費や外注費も確実に連動して増えます。

また、逆に売上が下がるのであれば、当然、これらの費用は連動して減っていきます。

業種によって、その他にも「売上に連動して増える費用」は多少あるでしょう。

しかし、最初は何も考えずに、①商品仕入、②材料費、③外注費の3つだけに絞ることを強くおすすめします。

細かく切り分けて変動費にしない方が、むしろ正しい経営判断ができます。

例えば、

「売上が増えると社員の残業代も増えるから人件費も変動費にしよう」とか、

「売上が上がると生産が増えるので工場の電気代や水道代、燃料費も変動費にしよう」

と考えがちです。

確かにこれらの費用は売上が増えれば多少は増えるでしょう。

しかし、売上が1/3になっても会社全体の人件費は1/3に絶対になりません。

水道光熱費も1/3まで減りません。

これらは直接的、比例的には変動しないのです。

そのような費用は「変動費に入れない」と決めることが、実務においては大事なポイントになります。

まずは、商品仕入、材料費、外注費の3つだけを変動費にすると決めてください。

2.4 限界利益を把握する② 固定費

次に固定費です。

固定費とは、変動費とは逆で、売上の増減に関係なくかかる費用ということになります。

簡単に言うと、変動費以外の費用はすべて固定費です。

人件費、家賃、水道光熱費、消耗品費、通信費、修繕費、支払利息など、毎月定額でかかる費用、不定期に払う費用も含めて残りはすべて固定費になります。

古田土会計ではさらに、これを図にし、面積で表現してシミュレーションに活用しています。

この未来会計図表を活用することで限界利益の理解をさらに深めることができます。

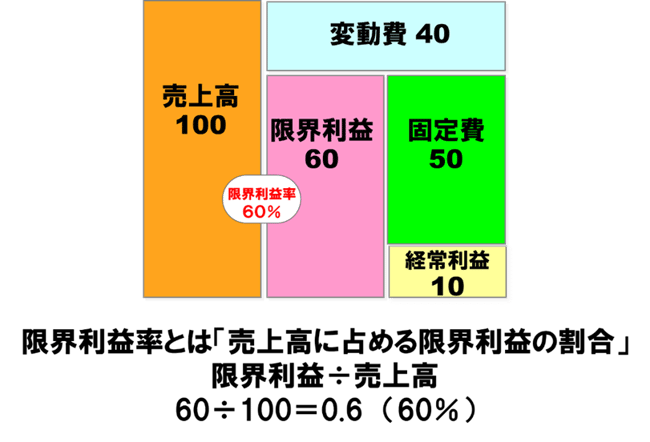

2.5 限界利益率を把握する

ここまで組み換えが完了し、限界利益の額が把握できたら、次に「限界利益率」を把握しましょう。

限界利益率とは、売上のうち、どれだけが限界利益なのかという割合です。

下図でいうと、売上高100のうち、限界利益を60稼げていますので、

限界利益率は60%ということになります。

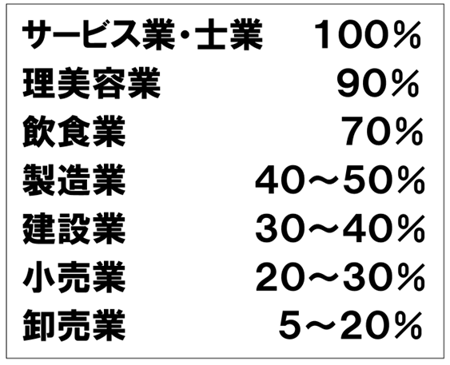

限界利益率は業種によって様々です。

ざっくりと以下のような限界利益率になります。

例えば、飲食業は限界利益率がだいたい70%前後です。

つまり、1,000円で食事をした場合、300円は食材(材料費)で、お店が稼ぐ限界利益は残りの700円ということになります。

勘違いしやすいのが、これらの限界利益率はどの業種が儲かりやすいとか儲かりにくいということを表しているわけではありません。各業種の事業構造を表しています。

卸売業や小売業は限界利益率が低い業種です。

1個当たりの販売で稼げる粗利益は少ないのですが、量をたくさん売って稼ぐ事業です。

製造業は、モノを作って付加価値を上げてから販売をする事業です。

限界利益率の違いは、事業構造の違いを表しているということになります。

まずは、

①費用を変動費と固定費に分け、

②限界利益を把握し、

③限界利益率を把握する

この3ステップで自社の損益計算書の数字を確認してみましょう。

3. 限界利益を知ればできる3つのこと

この章では実際に限界利益を知ればどのように活用ができるのかを解説していきます。

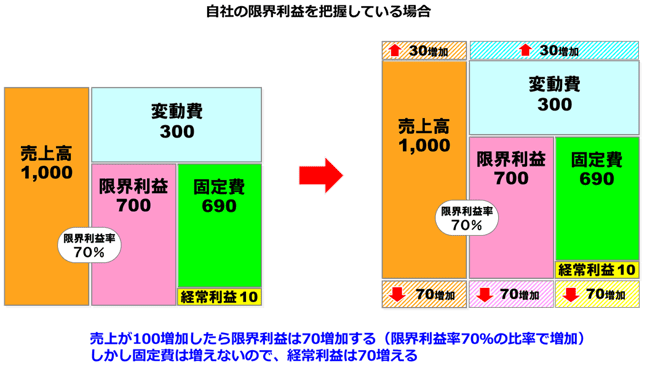

3.1 売上が増えたら利益がいくら増えるのかがわかる

限界利益の考え方を理解していれば、売上がどれだけ増えれば、利益がいくら増えるのか、すぐに計算することができます。

これは損益を予想するための基本であり、非常に大事なシミュレーションです。

経営者が、ただ「売上を増やせ」「前年より頑張れ」と命令するのではなく、

「売上をあと100増やせれば利益は10増える。そうすれば賞与を出せる」

と明確に指示できるようになります。

社員に具体的な数字を提示できれば、社員も目指すべき範囲が明確になります。

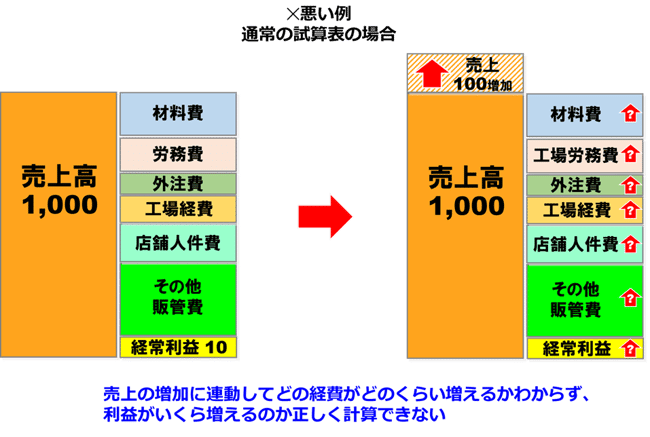

まず最初に、限界利益を把握していない、通常の試算表しか使っていない場合で考えてみます。

この場合、売上が今より100増えた場合、利益がいくらになるかを計算しようとすると、

・売上が増えれば、材料費は多少増えるだろう

・生産が増えるので工場の労務費は増えだろう

・工場経費や販管費は今の比率のまま、とりあえず全体的に増えると仮定しよう

とシミュレーションしがちです。

そうすると、本来は売上に直接的に連動しない経費まで増やしたり、逆に増やすべき経費が足りていないという状態になります。

そもそも、どの経費がどのくらい増えるのか見当もつかないという会社もあるでしょう。

または、このように考えてしまう経営者も多いです。

・今は売上1,000に対して利益が10出ている

・ということは、今は売上に対して1%の比率で利益が出ている(売上高経常利益率1%)

・ということは、今より売上が+100増えれば、同じ比率で利益は+1増えるはずだ

残念ながらこの計算方法は完全に間違っています。

次に、限界利益、限界利益率をしっかり把握している会社の場合で考えます。

この場合、

①今より売上が100増えると、変動費(商品仕入・材料費・外注費)が連動して30増える

②限界利益は70増える(限界利益率の割合で増える)

③しかし、売上が増えても固定費は増えない(690のまま)

④増えた限界利益70がそのまま経常利益の増加額になる

売上は1,000から1,100になり、利益は10から80になりました。

売上を今より10%増やすだけで、なんと利益は以前の8倍になります。

一見すると変動費、固定費をざっくり分けているため正確な計算ではないように思えるかもしれませんが、むしろ、このやり方の方が、適切なシミュレーションができるのです。

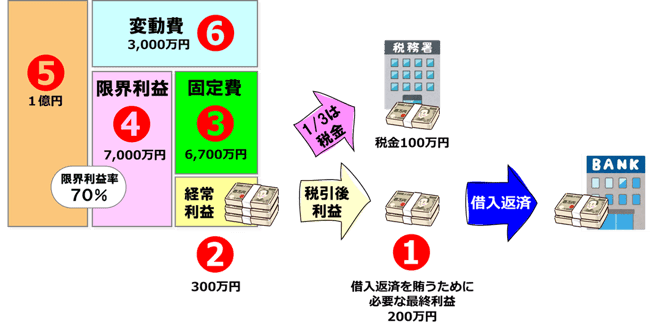

3.2 利益計画を逆算で作れるようになる

限界利益を把握できていれば、適切な利益計画を作れるようになります。

多くの経営者が来期の計画を立てる場合に、売上高から作ろうとします。

「とりあえず前年比120%で頑張ろう」といった計画の立て方です。

しかし、その売上を達成した時に会社には稼がなければいけない適切な利益は残っているでしょうか。売上目標は達成したけど、会社のお金が大きく減ってしまっていては、何のための計画かわかりません。

計画の起点は、本来、「稼がなければいけない利益」から考える必要があります。

「稼がなければいけない利益」とは、

「金融機関に借入を返済しても会社のお金が減らないだけの利益」を稼ぐということです。

そこから逆算して利益計画を立てていきます。

例えば、借入返済を考えると、稼がなければいけない最終利益が200万円(❶)だったとします。

会社は稼いだ利益の約1/3は法人税等の税金を払いますので、

税金を引かれる前の段階、経常利益の段階(❷)では少なくとも300万円を稼いでおかなければいけません。

そして、会社でかかる固定費を計画します(❸)。

固定費は毎期あまりブレませんが、来期増減しそうな人件費や経費をそこに加味していきます。

仮に来期の固定費は6,700万円と決定したとします。

経常利益(❷)+固定費(❸)が、稼がなければいけない限界利益(❹)になります。

経常利益300万円+固定費6,700万円=限界利益7,000万円

自社の限界利益率がだいたい70%だと把握している会社であれば、

❹÷0.7で割り返すと、稼がなければいけない売上高(❺)を計算することができます。

限界利益7,000万円÷限界利益率0.7=売上高1億円

最後に売上高❺-限界利益❹=変動費❻が出ます。

このように利益から逆算で利益計画を作れば、会社が稼がなければいけない適切な売上目標まで作ることができます。

この逆算の計算は、すべての費用を変動費と固定費に分け、

限界利益、限界利益率を把握しているからこそ算出できる方法なのです。

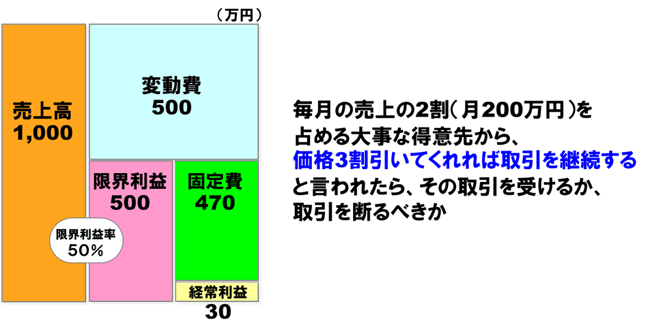

3.3 値決めの判断ができる

限界利益を知ることで、値決めの判断をすることができます。

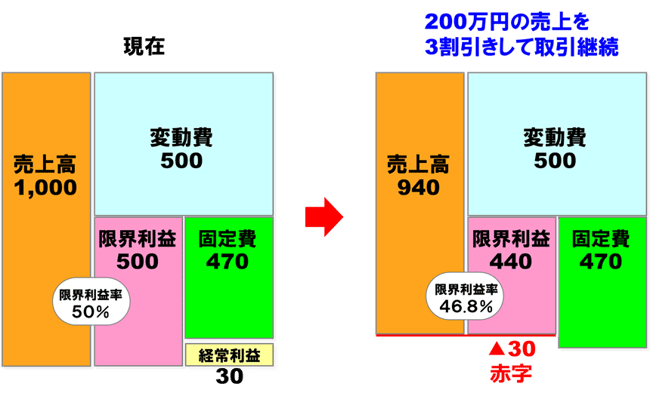

下図のような損益の会社があったとします。

毎月売上が1,000万円、限界利益500万円を稼ぎ、経常利益30万円の会社です。

この1,000万円の売上のうち、毎月200万円を占める大事な得意先から、

「お宅のライバル会社が今の3割引で商品を売り込んできた。同じように3割引にしてくれたら取引を継続できるんだけど」と言われました。

この場合、経営者としてどう判断すべきでしょうか。

2つの選択肢があります。

①3割引でも受けて取引を継続する

②この得意先は儲からないから取引はやめる

順を追って考えてみます。(右図)

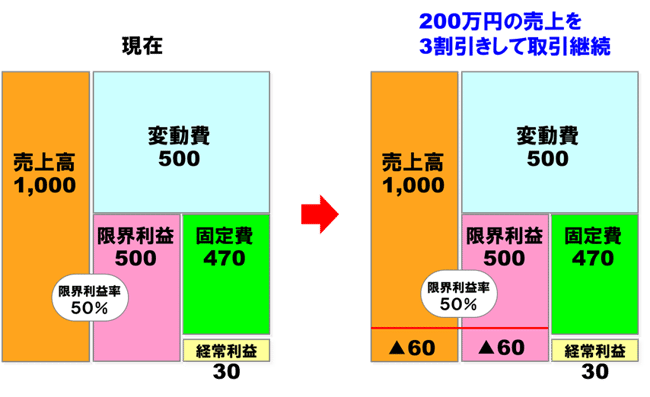

まず、200万円ある得意先の売値を3割引にした場合、60万円の売上が減ります。

単純に売値を安くしただけなので、変動費、つまり商品の仕入金額は変わらず、

限界利益だけが60万円削られます。

そうすると、毎月1,000万円あった売上が940万円になり、稼げる限界利益は440万円に減ります。固定費は変わらず470万円です。

その結果、30万円の赤字になってしまいました。

やはり3割の値引きは相当苦しいです。

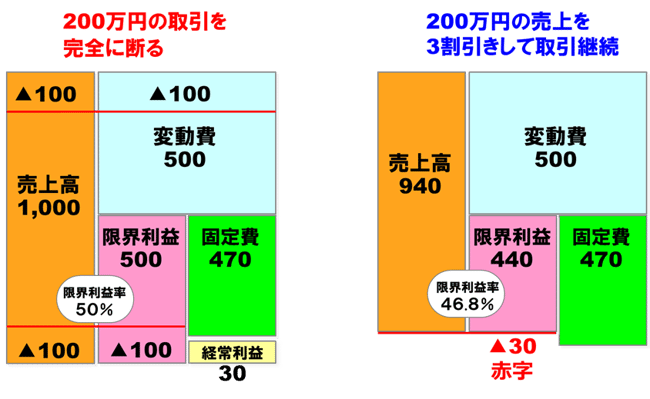

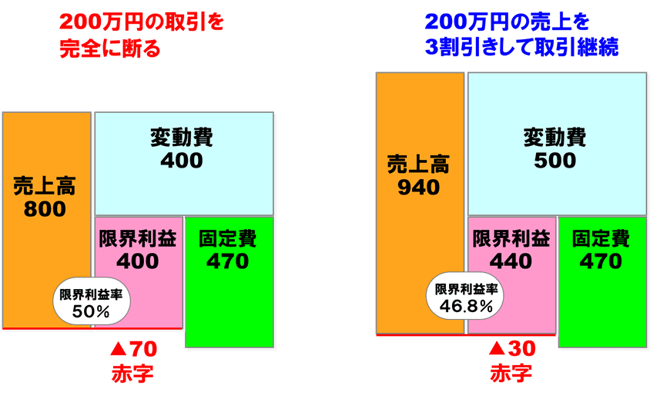

次に、この取引を完全に断った場合はどうなるでしょうか。(左図)

まず今後200万円の受注が減るということは、それに対応する仕入も今後は必要なくなるということです。100万円の変動費が減ります。

そして、200万円の売上で稼げていた限界利益は50%の100万円ですので、

限界利益も100万円なくなります。

そうすると売上は1,000万円から800万円になり、

限界利益は500万円から400万円になり、

固定費は470万円で変わりませんので、

70万円の赤字の会社になってしまいました。

右図のように3割引でも取引を継続すれば赤字は30万円、

つっぱねて取引を完全に断ると、左図のように会社は毎月70万円の赤字になるということです。

このケースの場合、3割という苦しい値引き要請を受け、取引を続けた方が会社は少ない赤字で済むということになります。

ただし、このまま3割引の取引を続けていたら会社はずっと赤字のままです。

しばらくは3割引で受けたとしても、それで時間を稼ぎ、その間に新しい取引先、儲かる取引先を頑張って増やします。

取引先が増えてきたら、そこではじめてこの「割りの悪い仕事」を断るという判断をすべきだということになります。

実際にこのような問題に直面した時に、数字の根拠を持って正しく判断できるでしょうか。

限界利益の考え方をしっかりと理解していなければ、正しい経営判断ができるようになります。

4.まとめ

限界利益の考え方を活用すれば、会社の様々な重要事項について、数字の根拠を持って判断できるようになります。

まずは自社の損益計算書から変動費と固定費を分けて、毎月の限界利益がいくらなのか把握してみることからはじめてみましょう。

いかがでしたか?お気に召したのであればシェアはこちらから。