「自己資本比率はただ高ければ良いというものではない」

色々な会社の事例を見ると、正しくその通りだと言わざるを得ません。

とは言え、「自己資本比率は、何を目安にすればいいの?」と迷う方も多いのではないでしょうか。

そこで今回は、中小企業の自己資本比率の目安を紹介しつつ、どのように高めていけばいいのか、数字のプロの視点から解説していきます。

・業界ごとの自己資本比率の平均値

・自己資本比率が低い企業の特徴

・自己資本比率が高ければ良いわけでもない理由

などについても解説していきますし、8分ほどで読める内容になっていますので、ぜひご覧いただき、ご自社の経営にお役立てください。

なお、自己資本比率の全体像を把握されたいという方は、こちらの記事をご覧ください。

「【図解で解説】企業の「安全性」を図る自己資本比率は何%を目指すべき?」

1.自己資本比率とは?その計算式

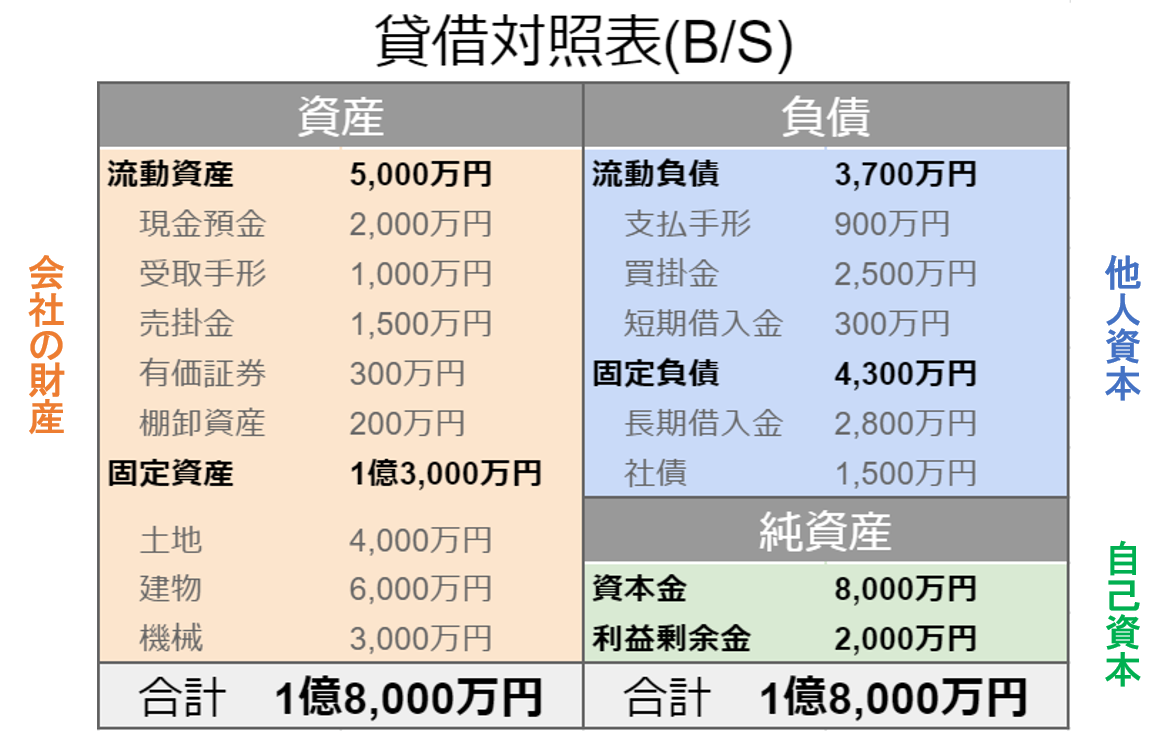

自己資本比率とは、貸借対照表上の、総資本(他人資本+自己資本)における自己資本の割合を指し、企業の安定性を表す指標です。

計算式は、「自己資本比率=自己資本÷総資本(他人資本+自己資本)×100%」で、自己資本比率が高ければ高いほど、企業の安定性が高いと言えます。

例えば、自己資本が330万円、他人資本が670万円の場合、下記のような計算結果となります。

自己資本比率

=自己資本÷総資本(他人資本+自己資本)×100%

=330万÷(330万+660万)×100%

≒33%

ちなみに、この33%という数字は非常に大きな意味を持っています。

詳細については、後述いたします。

2.【業種別】自己資本比率の目安

自己資本比率を計算してみると、多くの方が気にされる事があります。

それが、「自己資本比率は、何%を目安としたら良いか、分からない」という問題です。

結論から申し上げると、業種によって平均値が異なるため、一概に何%だから良くて、何%だから悪いとは言えません。

中小企業庁が出した『平成30年中小企業実態基本調査』によれば、中小企業の業種ごとの自己資本比率の平均値は、以下の通りです。

| 業種 | 自己資本比率 |

| 建設業 | 39.5% |

| 製造業 | 45.6% |

| 情報通信業 | 58.6% |

| 運輸業 | 36.3% |

| 卸売業 | 38.3% |

| 小売業 | 36.7% |

| 不動産業・物品賃貸業 | 32.7% |

| 宿泊業・飲食サービス業 | 14.4% |

| サービス業(ほかに分類されないもの) |

44.9% |

※『平成30年中小企業実態基本調査』を元に作成

中小企業の自己資本比率は低くなりがち

ちなみに、中小企業の自己資本比率は、大企業に比べると低くなりがちです。

なぜなら、中小企業は資金調達の方法が限られており、大半は金融機関からの借入など、他人資本による資金調達がメインにならざるを得ないからです。

そのため、同じ業界だからといって、大企業の自己資本比率と単純比較をすることは、おすすめできません。

とは言え、自己資本比率が低い企業には、いくつか共通点があるのも事実です。

次章では、その点について解説いたします。

3.自己資本比率が低い企業に当てはまる特徴3選

ここからは、自己資本比率が低い企業に当てはまる特徴を、3つご紹介していきます。

余分な借入をしている

特徴の1つ目は、余分な借入をしているケースです。

借入金額(他人資本)が多ければ、その分、自己資本比率が低くなるのは当然ですが、それ以上に問題なのは金利の返済額が多くなることです。

例えば、年率1%の条件で1億円を借りていれば、何もしなくても金利として、100万円を銀行に支払わなければいけません。

言い換えれば、本来、借入金の返済に充てられたかもしれない100万円を、何もしていないのに手放すことになるわけです。

不採算事業を止められない

2つ目は、不採算事業を止められないケースです。

特に、長年やってきた思い入れがある事業であればあるほど、止めることに躊躇してしまう方は多いです。

投資家から常に成果を求められる大企業と違い、中小企業では良くも悪くも社長の決定が全てになります。

だからこそ、感情的な判断で決定を下してしまうケースも多く、思い切った決断ができず、ズルズル赤字を垂れ流し続けるケースがあります。

節税意識が強すぎる

3つ目は、節税を意識しすぎるあまり、自己資本を増やしていけないケースです。

「え?節税ダメなの?」と、驚かれた方もいるかもしれません。

節税対策をすることで、税金の支払いは少なくなりますが、それと同時に、内部留保できるお金が少なくなることも事実です。

利益剰余金として自己資本に組み込めるのは、税金を支払った後のお金だけだからです。

したがって、過度な節税は、長期的に見ると、企業の財務体質を悪化させている可能性もあります。

4.自己資本比率を高める3つの方法

自己資本比率を高める方法は、大別すると下記の3つに分けられます。

資本金を増やす

1つ目は、資本金を増やす方法です。

オーナー経営者自らお金を用意するか、親族や第三者に依頼して工面してもらう必要があります。

ただし、業績が悪い会社に出資をしてくれる人は少ないため、会社の状態が良くない場合は使いづらい手段と言えます。

資産を圧縮する

2つ目は、資産を圧縮する方法です。

不要な資産を減らし、それによって生み出された現金を使って、借入金を返済します。

より具体的には、売掛金や貸付金、未収入金などの回収を行ったり、在庫を見直したり、固定資産のうち、使われていないものを手放したりします。

自己資本比率を高める3つの手法の中では、最も早く手を付けられます。

利益を積み増す

3つ目は、利益を積み増す方法です。

利益が出ると、B/S上では利益剰余金として、自己資本が増えることとなり、自己資本比率が高くなります。

即効性のある対策ではありませんが、長期的に会社を良くするためには、避けては通れない方法です。

5.自己資本比率が高ければ良いというわけでもない?

自己資本比率が高いということは、それだけ会社の安全性が高いことを意味します。

しかし、自己資本比率を高めることばかりに目がいくと、思わぬところで足元をすくわれることがあります。

ここでは、自己資本比率が高くても危険な、代表的な2つの状態をご紹介します。

未来への投資が行われていない

1つ目は、未来への投資が行われていないケースです。

目先のお金を優先するあまり、将来に向けての先行投資を行わず、だんだんとジリ貧になってしまう恐れがあります。

有名な例でいけば、奇跡のV字回復を果たしたUSJが挙げられます。

2007年にマザーズに上場したUSJですが、株式市場からの評価を気にするあまり、人員削減などを中心とした、コストカット路線へと向かっていきました。

結果的に来場者数は減少し、2009年には、ピーク時の73%にまで落ち込みました。

その後、上場を廃止して長期的な戦略を立て直すことに注力したことで、皆さんもご存じの通り、奇跡のV字回復をすることに繋がりました。

現預金が少ない

2つ目は、現預金が少ないケースです。

会社が上手くいく理由はいくつもありますが、潰れるのは「お金が足りなくなる」からです。

記憶に新しい事例でいけば、大手アパレル企業のレナウンが、資金繰りに苦しんだ結果、経営破綻して民事再生を申請しています。

実際、2019年の連結決算を見てみると、自己資本比率は47.4%と、決して悪い数字ではありません。

一方、現預金残高は急激に落ち込んでおり、2016年12月期で8,960百万円あった残高が、2019年12月期には3,316百万円まで減少していました。

倒産した理由としても、資金繰りが苦しかったことが、挙げられています。

ただし、未来に向けた適切な投資が行われており、現預金も潤沢にあるのであれば、自己資本比率は高いに越したことはありません。

6.中小企業におすすめの自己資本比率を高める3ステップ

ここまでの話の中で、「いったい何を目安に、自己資本比率を高めればいいのか?」と疑問に思われた方もいるかもしれません。

もちろん、自己資本比率は高いに越したことはありませんが、現実的には多くの中小企業が借入をしており、自己資本比率は低い状態にあります。

そこで、中小企業におすすめの、自己資本比率を高める3ステップをお伝えします。

ステップ1:自己資本比率33%を目指す

まずは、自己資本比率を33%まで引き上げることを目指します。

その際、支払手形や買掛金などの信用債務の割合を33%以下、借入金などの金融債務の割合を33%以下に抑えて、それぞれが3分の1ずつになるように、バランスを取ります。

また、この状態で資産における現預金の割合を、33%以上に保つことができれば、いつでも借入金を返済できる、『実質無借金』の状態になります。

自己資本比率33%を達成するためには、出資金を増やす、資産を圧縮する、利益を積み増す、という3つの手段を駆使することになります。

バランスを取る意識が大切

『実質無借金』を目指すにあたって、信用債務、金融債務、自己資本が、それぞれ3分の1ずつになるように、バランスを取るという意識が非常に重要です。

中小企業では、金融債務の割合が高いケースが多いですが、借入金の額が多くなればなるほど、金利を余分に支払わなければいけません。

そのため、目的も無しに、借りられるだけ借りておく、というのは避けるべきでしょう。

現預金にも目を配る

また、自己資本比率を改善する段階で、資産における現預金の割合にも目を配ることが重要です。

いざという時に現預金が無ければ、最悪の場合、倒産の危機に瀕することになります。

特に、コロナウイルスなどの緊急事態時においては、できるだけ手元の現預金を潤沢にしておくことも大切です。

ステップ2:自己資本率60%を目指す

ステップ1で紹介した、バランスの取れた『実質無借金』を達成したら、借入金を徐々に減らしていくことで、自己資本比率をどんどん高めていきます。

現預金とのバランスも見つつ、自己資本比率60%を目指していくと良いでしょう。

ステップ3:自己資本比率60%超・現預金比率60%超の『理想の無借金』

自己資本率が60%を超えてからは、真の無借金経営を目指して、さらに借入金を減らし現預金を増やしていきます。

最終目標は、自己資本比率を60%超、かつ総資産に対する現預金比率を60%超としたうえで、借入金がゼロの状態です。

支払手形などの信用債務を大きく上回る現預金を持つ、『理想の無借金』状態になります。

まずは地に足をつけて、『実質無借金』を目指すのが得策

理想的には、ステップ3の『理想の無借金』の状態になることが望ましいですが、現実的には、無借金経営をできている会社はそれほど多くありません。

東京商工リサーチが2020年9月に行った調査によれば、無借金経営ができている会社は、全体の15.6%という結果が出ました。

したがって、まずは地に足をつけて、『実質無借金』を目指して、少しずつ財務体質を良くしていくことが重要です。

まとめ

今回は、「自己資本比率の目安」という切り口で、業界ごとの平均値や、自己資本比率が低い企業に見られる特徴、自己資本比率を高める方法など、様々なトピックを取り上げました。

記事をご覧いただければお分かりの通り、自己資本比率だけを見て、その会社の状態を正確に判断することはできません。

したがって、長期的な目線を持ちつつ、少しずつ自己資本比率を高めていきながら、会社の財務体質を強くしていく姿勢が求められます。

なお、「自己資本比率を高める3ステップ」の中でご紹介した、企業の財務状況を表す各ステージは、さらに細かく分類することができます。

最後まで記事を読んでくださった皆様には、全8ステージの情報が記載された『無借金と実質無借金8段階』をプレゼントさせて頂きます。

ぜひ、自社の置かれているステージを把握し、より財務体質の強い会社にするための一助としていただけますと幸いです。

いかがでしたか?お気に召したのであればシェアはこちらから。