「赤字決算にした方がいい」「税金を払うのはもったいないから赤字が良い」

といった主張の書籍や動画を目にしたり、

知り合いの経営者から「税金を払うのがもったいないので、役員報酬を多額に取って、赤字にした方が良い」「赤字にした方が税務調査が入る可能性が少ない」というアドバイスを受けたりして、

本当に赤字にした方が良いのか迷うことはないでしょうか?

これらの表面的な主張を鵜呑みにするのは危険です。赤字のメリット・デメリットを正しく理解した上で、判断していく必要があります。

我々、3700社の顧問先がありますが、事業承継対策や財務体質の改善など、一時的な理由により赤字にすることはありますが、継続的にわざと赤字にすることはありませんし、推奨しておりません。

誰しも、単純に考えて、赤字よりも黒字の方が良いのは当然分かっているかと思いますが、「なぜ赤字にするのだろうか?」ということを理解しきれていないという方のために、本記事では、メリット・デメリットを解説させていただきます。

会社を存続していくためには、収益力を上げて黒字体質を築くことが一番ですが、その上で、意図的に赤字を選択する状況が訪れることがあるかと思いますので、その時の意思決定の参考になればと思います。

1.会社の存続のためには、わざと赤字にするのは危険

1.1 利益を出す(黒字)のが原則

状況に応じて赤字のメリットはありますが、基本的に、わざと赤字にするのはリスクがあり、黒字を続けていくのが正しいと考えています。

社長一人だけや親族だけの会社であれば、会社も個人も一体なので、会社は赤字でも、個人に余力があれば、大丈夫という考え方もあるかもしれません。しかし、社員を雇用していれば、会社は公的な存在になります。松下幸之助氏は「会社は社会のもの」であるということを「会社は社会の公器」と表現されております。

会社は誰のものか?という問いに対して、法律的には「株主」のものになりますが、中小企業の場合、大半は株主=経営者です。では、会社は株主である経営者のものかというと、我々はそう捉えてはおりません。会社は、経営者も含め全社員のもの、一生懸命頑張ってくれている社員のものと定義しています。

会社は公器であり、社員のものと捉えると、赤字のデメリットは大きく、会社として利益を出し続けることが健全であり、また納税することは社会貢献にもつながります。

1.2 利益は事業存続のために必要なコスト

一般的には税金を安くした方が良いと言われていますが、果たして正しいのでしょうか?

会計事務所が、できるだけ利益を抑えて税金を安くしましょうと指導しているケースもありますが、我々はそのようには考えておりません。

我々は、利益をこのように定義しています。

| 利益とは、社員と家族を守るためのコストであり、事業存続費 |

利益を蓄積することによって、業務停止による大幅な売上減少による大赤字、業務ミスによる多大な損害賠償、コロナ等の災害、事故等から会社と社員の雇用を守ることができます。赤字続きで利益が蓄積されていなければ、いざという時に存続が危うくなります。

近年、「滅多に起きないと言われる大きな変化」が5年に1回くらいのペースで起きています。

2008年 リーマン・ショック

2011年 東日本大震災

2019年 新型コロナウイルス感染症

2022年 ロシアのウクライナ侵略

これからも、何が、いつ起こるか分かりませんが、起こると覚悟しておく必要があります。

コロナ禍で売上高が大幅に減少してしまったお客様も多くいらっしゃいましたが、日頃、しっかりと利益を出し、キャッシュとして残していた会社は、乗り越えることができましたが、過度の節税などで利益を残してこなかった会社は苦戦を強いられておりました。

変化や不確定要素の大きい時代の経営においては、赤字よりも黒字経営を続けていくことが、より求められています。

2.赤字にした方がいいと言われている理由

1章で赤字よりも黒字が基本ということをお伝えしましたが、場合によっては赤字になっても良いケースがあります。単に税金を抑えるために赤字にすることは推奨しておりませんが、繰戻還付の活用、事業承継対策、財務体質の改善など、メリットがある場合は意図的に選択されても良いかと思います。メリットのポイントをお伝えしていきます。

2.1 税金を安くするため・法人税の軽減

企業の所得に対して課せられる法人税は、1年間に発生した売上から経費などを差し引いて算出する「利益(所得)」に対して、その金額によって定められた税率を乗じて計算します。

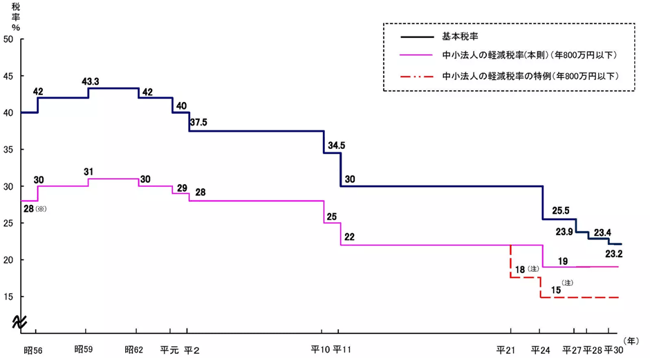

現在、資本金1億円以下の中小企業の場合、法人税率は23.2%(年800万円の所得に対しては15%)です。法人税以外に、地方法人税・法人住民税・法人事業税・特別法人事業税などが発生しますが、これらを含めた実効税率は約33%です。そのため、利益が出た場合、利益に対して3割くらいの法人税等が発生します。(注:利益によって税率は変わります)

赤字決算を行うと利益(所得)が0円となり、その年の法人税等がゼロになります(法人住民税として、例えば、東京都の場合、最低7万円の均等割という税金は発生します。)

下記の税率の推移のグラフを見ていただけると分かりますが、税率は年々下がってきています。年800万円以下であれば、法人税率15%で、実効税率も20%台でおさまります。昔の高い税率の感覚で、税金を払うのがもったいないから、わざと赤字にしている中小企業がありますが、税率が下がっているので、デメリットも考えた方が良いです。

引用:財務省法人税率の推移

2.2 欠損金の繰越(10年繰越)による将来の黒字と相殺

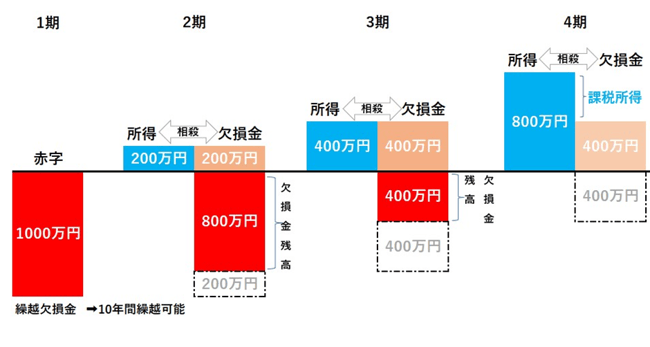

赤字決算の場合、青色申告の承認を受けている法人であれば「繰越欠損金控除」という税法の制度を活用することができます。

資本金1億円以下の中小企業であれば、繰越欠損金控除は、赤字が発生した翌年度以降、赤字部分を10年間にわたって繰り越すことができ、繰越期間の間の黒字と相殺できるという制度です。

下記にて事例をご紹介します。

|

1期・・・1,000万円の赤字。1,000万円の繰越欠損金発生。 2期・・・200万円の黒字。黒字と欠損金が相殺され、所得は0。 繰越欠損金の残高は、1,000万円‐200万円=800万円 3期・・・400万円の黒字。黒字と欠損金が相殺され、所得は0円。 繰越欠損金残高は、800万円‐400万円=400万円 4期・・・800万円の黒字。所得>繰越欠損金となり、所得が発生。 800万円‐400万円で400万円の所得なり、400万円に対して、税金が発生。 |

上記のように、赤字を繰り越すことで、将来発生する黒字と相殺し法人税を軽減することができます。注意点としては、10年間が経過してしまうと繰越欠損金は消えてしまいますので、11年以上先の黒字を見越して赤字を計上しても意味がないということです。

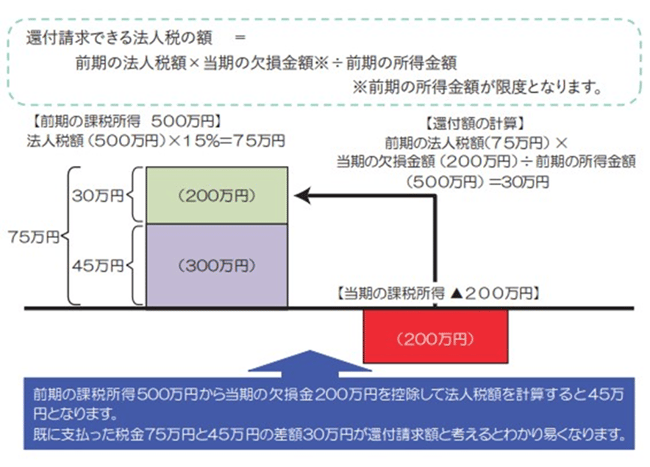

2.3 前期が黒字なら、繰り戻し還付で税金還付

税金の還付を目的としてあえて赤字にするパターンです。例えば、前期において法人税を納付しているケースや、当期において法人税の前払いである「予定納税」をしているケースなどが考えられます。当期の決算が赤字になることで、法人税の還付を受けられる可能性があるからです。

通常、どれだけの赤字決算であったとしても、赤字の度合いに応じて税金が戻ってくることはありません。赤字だと法人税支払がなくなり、繰越欠損金として繰越にはなりますが、

その期で還付になるものではありません。

しかし、中には例外があります。それは、「前期が黒字で法人税を支払っており、今期は赤字になった」というケースです。この場合、法人税の繰戻し還付として前期支払った分の税金が戻ってきます。

具体的なイメージは下記の通りです。

| 前期:黒字(所得) 500万円 今期:赤字 200万円 この場合、赤字額の分の法人税が還付されます。以下の金額の税金が戻ってきます。 200万円(今期の赤字) × 15%(法人税率) = 30万円 |

引用:中小企業庁「中小企業税制パンフレット 令和5年度版」

コロナ禍においては、繰戻還付制度がよく活用されました。コロナ前までは黒字経営をしていたものの、コロナにおいて一気に業績が落ち込み赤字になってしまった場合、前年の税金の還付を受けることができました。

*繰戻還付と欠損金の繰越控除は選択適用となります。

2.4 事業承継対策(自社株を後継者へ移すタイミングで赤字にする)

後継者に自社株を移す場合に、業績が良いと株価が高くて、後継者に移す場合に多額の贈与税や相続税が発生してしまう可能性があります。

中小企業の場合、親族に事業承継するケースが多いですが、事業承継には①経営権 ②財産権の2種類があります。経営権については、どのタイミングで代表取締役を交代するか決めて、計画的に育てていくことになります。財産権に関しては、自社株となりますが、株価が高いと一筋縄ではいきません。

中小企業の自社株を評価する場合、純資産・利益・配当などの要素で計算されますので、赤字になると、純資産が減少して、利益がマイナスになりますので、株価が低くなります。

なので、利益を出し続けると、株価が高くなるだけなので、利益は出さずに純資産を増やさないという考え方もありますが、財務体質が強くならないので、いざという時にリスクがあります。

赤字にして株価を下げられる絶好のタイミングは、代表者取締役を交代する時です。代表者に役員退職金を支給して、赤字にすることで、株価を下げることは事業承継においてよく活用される方法です。

2.5 含み損のある資産の処理

財務体質やキャッシュフローを改善するために、含み損のある資産を売却して赤字にするケースがありますが、これは使い方によっては効果的です。

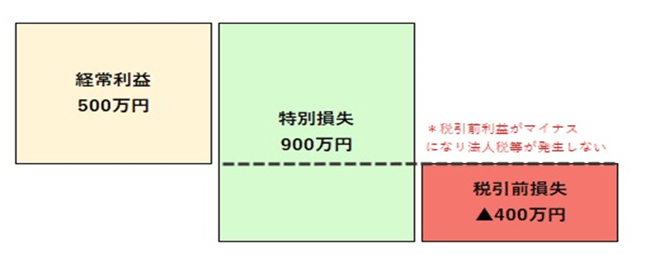

・売却損・除却損(特別損失)が生じて税引前利益が赤字でも、経常利益は黒字

・赤字になっても純資産への影響が少ない

といった状況であれば、有効的です。

我々は数多くの決算書を見ていますが、貸借対照表の資産を確認していくと、本業には関係ない資産が計上されているケースがよくあります。例えば、ゴルフ会員権、リゾート会員権、絵画、不良在庫、遊休固定資産、有価証券などです。

仮に、1000万円のゴルフ会員権が貸借対照表に計上されてり、時価が100万円の場合、900万円の含み損があります。

この会員権を売却すると、売却損が900万円生じます。もし経常利益が500万円であれば、売却損がなければ500万円に対して税金が発生しますが、売却損によって、

経常利益500万円 売却損(特別損失)900万円 税引前利益△400万円の赤字となり、法人税が発生しなく、かつ、前年が黒字で納税していれば、繰戻還付が活用できます。

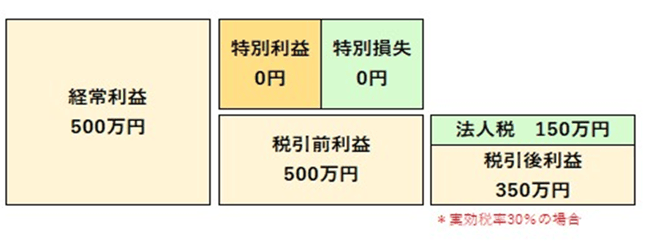

【経常利益500万円・特別損益が0円の場合】

【経常利益500万円・特別損失900万円の場合】

3.赤字決算のデメリット

2章で赤字が有効なケースなどをお伝えしましたが、3章ではデメリットをお伝えします。赤字のデメリットは数多くありますので、ご理解いただくと、会社存続のためには黒字が基本ということがお分かりいただけるかと思います。

3.1 融資が受けづらくなる

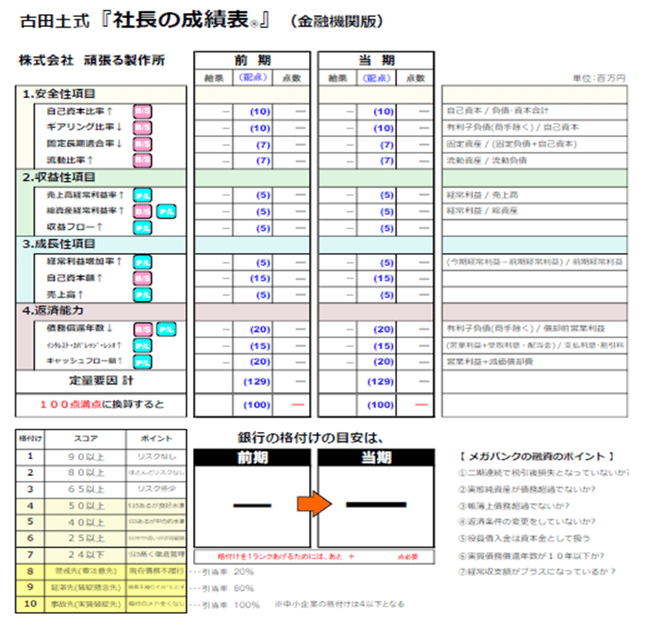

赤字決算にするデメリットのひとつは「金融機関からの融資が難しくなる」ということです。多くの中小企業は、金融機関から融資を受けて資金を確保しています。金融機関では融資の際に審査を行いますが、赤字決算では銀行格付が下がってしまう可能性があります。金融機関からの融資を受けていれば、決算後に金融機関では決算書を確認します。その時に赤字になると、返済能力がないと見なされてしまい、追加融資を受けれないか、条件が厳しくなる可能性が生じます。格付によって、金利水準なども変わってきます。

特に、2年連続で赤字になった場合は、評価が厳しくなります。評価が下がり、一旦下がった格付はその後に黒字決算になったとしても、すぐに上がるとは限りません。つまり、赤字決算にすると融資を受けることが難しくなり、運転資金がなくなり倒産する危険性が高まるということになります。

目先の節税にばかり気を取られていると、税負担は減ったものの、肝心の資金調達ができなくなり、経営のリスクが増えてしまうという本末転倒な結果になる恐れがあります。

参考に、我々が中小企業のお客様に提供している、社長の成績表®(銀行格付)のサンプルをお見せします。下記を見ていただくと、「営業利益」「経常利益」などが影響していることがよく分かるかと思います。

3.2 借入の連帯保証が外しづらい

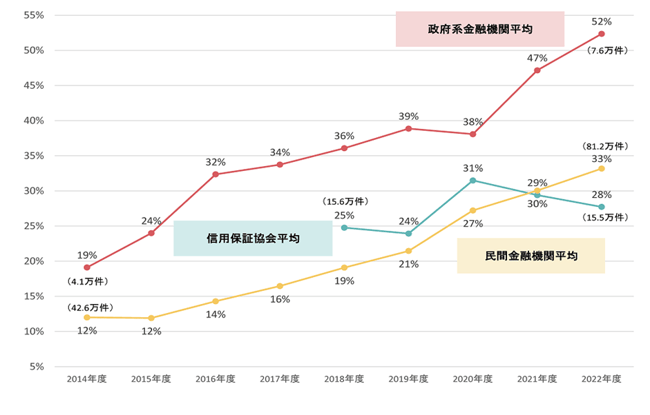

中小企業が金融機関から借入をする場合、経営者が連帯保証人になるのは一般的で、下記のグラフを見ても分かるように、連帯保証がない融資は半数以下です。

経営者保証に依存しない新規融資の割合

(引用)金融庁「民間金融機関における『経営者保証に関するガイドライン』の活用実績」および中小企業庁「政府系金融機関における「経営者保証に関するガイドライン」の活用実績」「信用保証協会における「経営者保証に関するガイドライン」の活用実績」より作成

世の中の流れとして、経営者保証を無くしていく動きはあり、経営者保証に関するガイドラインが適用され、2023年4月からは、お金を貸す側が経営者保証を経営者に求める場合「保証の必要性」「不要になる条件」の説明が義務化されました。

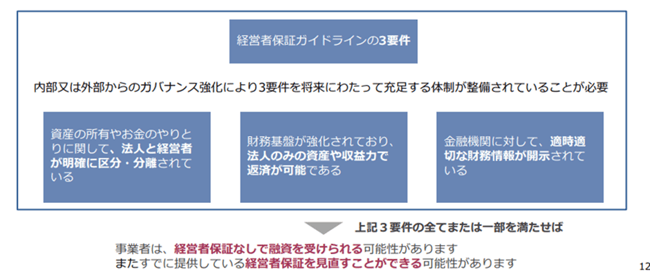

ガイドラインには、下記の3要件の全部または一部を満たせば、経営者保証を外して融資を受けられる可能性があると記載されています。

引用:経営者保証ガイドライン

赤字決算が続くと、財務基盤は脆弱になり「財務基盤が強化されており、法人のみの資産や収益力で返済が可能である」の要件を満たさず、外せる可能性が少なくなってしまいます。経営者保証を外すためには、黒字決算を続けて、財務基盤や収益力の強化は必要不可欠です。

3.3 債務超過のリスク・倒産リスク

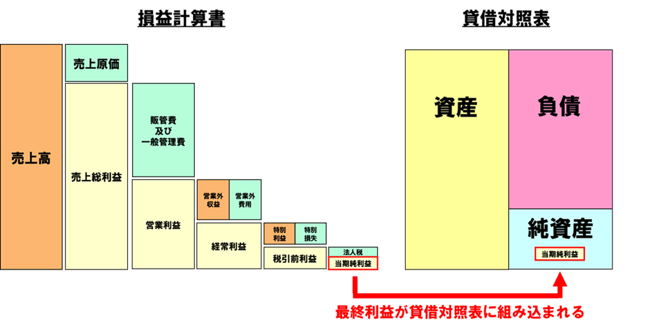

財務の健全性として、自己資本額(純資産額)をいかに増やしていくかが一つのポイントです。貸借対照表の純資産は、損益計算書の税引後利益が蓄積されていきます。

税金は会社が成長するための必要経費であり、経常利益よりも税引後利益が大事です。税金を払わないと、純資産が増えていきません。

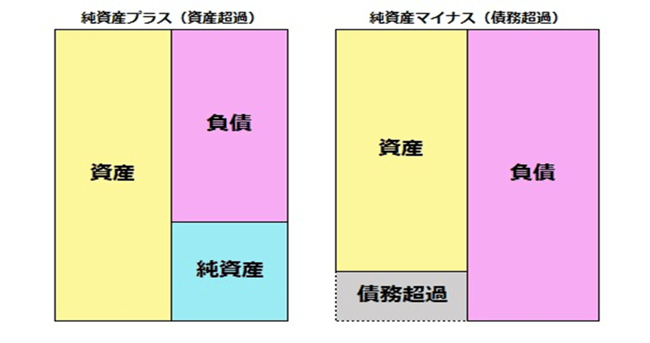

黒字決算であれば、その分、純資産がプラスになりますが、赤字決算の場合、純資産が目減りしていきます。

赤字決算が続くと、資産よりも負債が大きくなり、純資産がマイナス(債務超過)になってしまい、財務の健全性が棄損します。債務超過になると、金融機関からの資金調達も難しくなり、資金繰りが厳しくなり倒産リスクが高まってしまいます。

3.4 黒字よりもキャッシュが減る

赤字決算であるということは、一部の例外を除いて、会社のキャッシュは目減りしていきます。

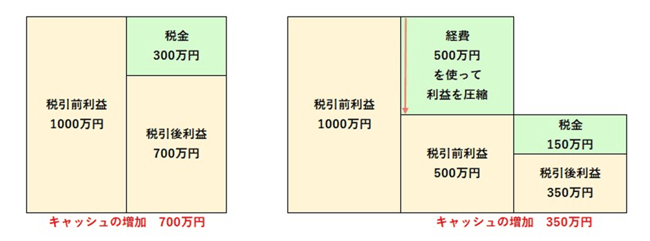

節税をして利益を圧縮して、税負担を減らすという考え方の方もいらっしゃいますが、現実的には、税金を払った方がキャッシュは残ります。具体的な数字で解説します。

|

・税引前利益1000万円 税引前利益500万円 税金150万円 税引後利益350万円=キャッシュ増 キャッシュは何も対策しない方が確実に残ります。 |

倒産防止共済などお金が貯まる節税であれば良いですが、お金が支出していくだけの節税であれば、キャッシュは目減りするだけなので要注意です。

3.5 役員報酬を多額に取って赤字の場合、税負担増

わざと赤字決算にする簡単な手法は「役員報酬を高額にする」ことです。役員報酬は毎月定額であれば、損金計上できるため、役員報酬の金額を大きくすればその分だけ利益を圧縮できるようになります。

ただ、所得税は累進課税となっています。所得が大きいとその分だけ、多額の税金が課せられるようになります。最高税率は45%となり、住民税と合わせると、最高で55%になります。

これに加えて、社会保険料の支払いが必要になりますので、実質的な負担はさらに大きくなります。法人税等は、利益が多額でも、実効税率は40%弱となりますので、会社と経営者のトータルで考えると、法人で利益を残した方が税金面では有利になる可能性が大きいので、バランスを考えていくことが必要です。

役員報酬を増やしていく場合、いざという的に会社に貸付できるように個人の蓄積を増やしていくことも大切なポイントです。

3.6 社員が不安になる

社員の立場であれば、自分が働いている会社が赤字決算であれば、不安になってしまいます。中小企業の場合、会社の数字(損益計算書、貸借対照表)を公開しておらず、社員が黒字か赤字か知らない場合も多いです。

知らない場合、社員からすると、まさか自分が働いている会社が赤字だとは思っていないのが大半ではないでしょうか。

近年、人材不足で中小企業の採用環境は厳しくなっていますので、できるだけ離職率を下げることも会社経営において重要性が増しています。求職者は、安定した会社かどうかを気にしています。社員としては、赤字の会社よりも、黒字で財務体質の良い会社で働いた方が安心という方の方が多いので、「人」の観点からも黒字決算を目指すべきです。

我々は、損益計算書・貸借対照表を全社員に公開しており、求職者などにも財務情報を開示しています。創業から41年間、黒字経営を続けて、無借金・自己資本比率90以上を実現しているので、安心して入社してもらうことができます。

3.7 入札などの受注・取引への影響

会社によっては、公共事業への入札に参加するケースがあります。建設業で公共工事を請けようとする場合、「経営事項審査」というものを受ける必要があります。この審査は、経営状況、経営規模、技術力などが審査項目ですが、その中に、黒字かどうかも一つの基準としてあります。

赤字だからといって、必ず下がるわけではないようですが、赤字決算の場合、点数に影響が出てしまい、入札にも関係してしまう可能性があります。

入札以外でも、大企業と取引している場合、定期的に決算書の情報提供を求められることがあります。赤字が続くと、与信に影響して、取引関係にもマイナスの作用を及ぼす可能性があります。

3.8 税額控除を活用できない

中小企業においては、下記のような税額控除の制度があります。

| ・中小企業経営強化税制 ・中小企業投資促進税制 ・中小企業向け賃上げ促進税制 ・研究開発税制 ・DX投資促進税制 |

設備投資、研究開発、DX投資、賃上げなど、会社にとって必要な投資などを、税制として後押ししてくれています。最近では、賃上げ税制(旧 所得拡大税制)が1つの目玉ですが、給与総額が増加すると、税額控除を活用できる可能性があります。

これらの制度は、税額の控除なので、黒字で税金が発生していないと控除は使うことができません。赤字の場合、せっかく投資をしても、税額控除の恩恵を受けることができません。

まとめ

赤字決算のメリット・デメリットなどをお伝えしましたが、いかがでしょうか?

大事なことは、周りの情報を鵜呑みにして判断するのではなく、赤字決算になることの良し悪しを理解した上で、意思決定することです。

我々は41年間に渡って、現在は3700社のお客様とお付き合いさせていただいていますが、長く安定して続いている会社ほど、過度な節税はせずに、黒字経営を基本としています。

そのような経営をしている方は、税務や財務を勉強されて理解されています。皆さんの会社経営にとって、良い判断ができるように、今回の記事が参考になれば幸いです。

専門的な内容も多いので、概略はご理解したいただきつつ、専門家に相談されることをお勧め致します。

いかがでしたか?お気に召したのであればシェアはこちらから。