会社の財務状況を測定する指標は数多くあります。

その中でも多くの金融機関やコンサル会社が活用している「企業の安全性」の指標に流動比率があります。

流動比率の計算式は非常にシンプルでわかりやすいものです。比率が意味することもすぐに理解できるでしょう。

しかし、流動比率は、実は単純に比率が高ければ高いほど会社は安全でOKというものではありません。シンプルな財務指標なだけに深く追求せず、経営者に正しく理解されていない間違いやすい指標でもあります。

流動比率での評価を鵜呑みにしてしまい、逆に会社の財務的な問題点に気付かず、経営判断を誤ってしまう可能性すらあるのです。

この記事では、流動比率の正しい基礎知識から活用の仕方まで、図とイラストを使ってわかりやすく解説していきます。

1.流動比率の基礎知識

この章では流動比率の基礎的な内容を解説していきます。

1.1 流動比率は何を表しているのか

流動比率は一言でいうと、「短期的な安全性」を表しています。

この安全性とは、具体的には近い将来の資金繰りは大丈夫かどうかということです。

つまり、流動比率は、「近いうちにお金がなくなって倒産する危険性がないか」を1秒で判断できる指標になります。

基本的には、流動比率は高い方が良い、安全性が高いと判断します。

1.2 流動比率の計算方法

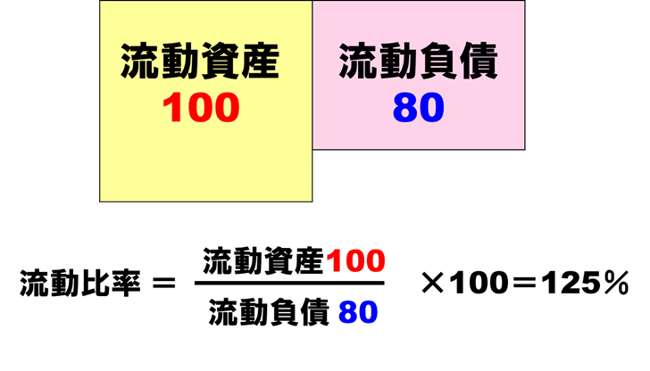

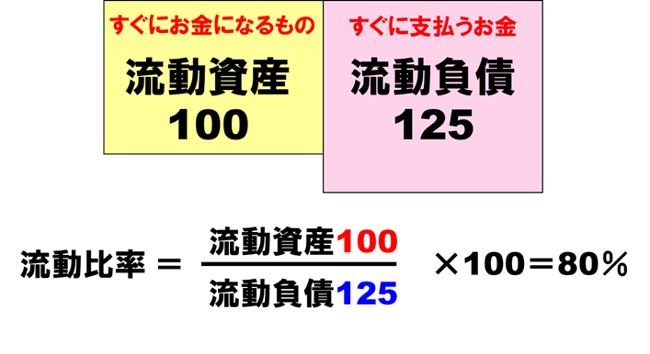

流動比率の計算式は、「流動資産÷流動負債×100」で計算され、%で表示します。

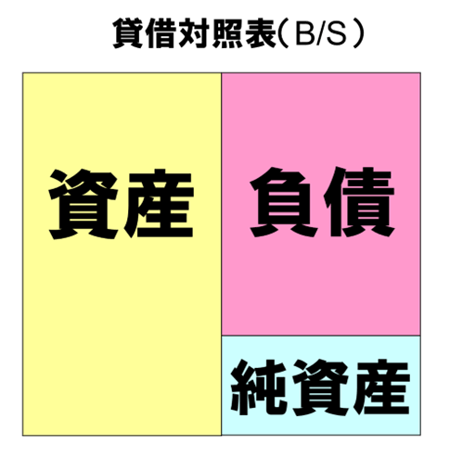

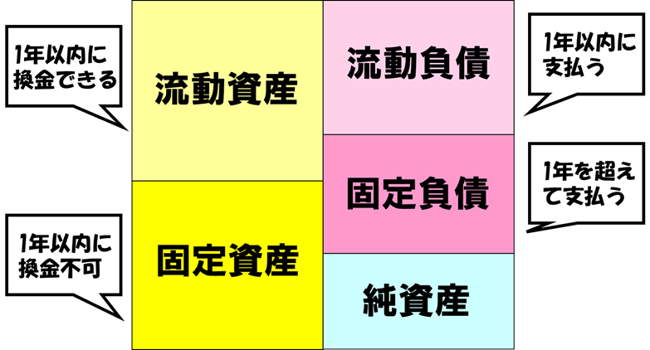

流動比率は、決算書のうち、貸借対照表(B/S)の項目から計算されます。

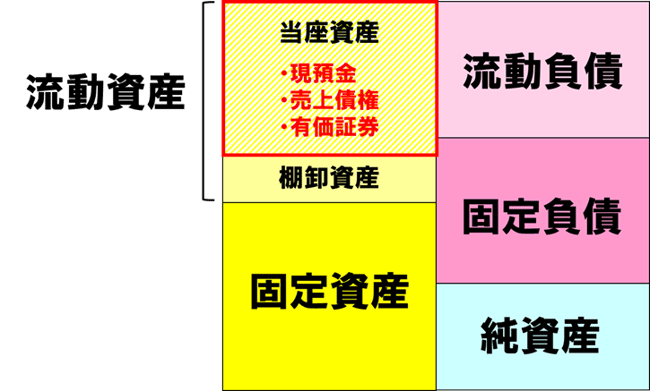

貸借対照表(B/S)は大きく3つのブロックに分かれています。

左側に「資産の部」、右側に「負債の部」と「純資産の部」の3つです。

(貸借対照表の詳細についてこちらの記事を参照ください)

このうち、資産と負債はさらにそれぞれ2つに分かれます。

資産は、「流動資産」と「固定資産」に分かれ、

負債は、「流動負債」と「固定負債」に分かれます。

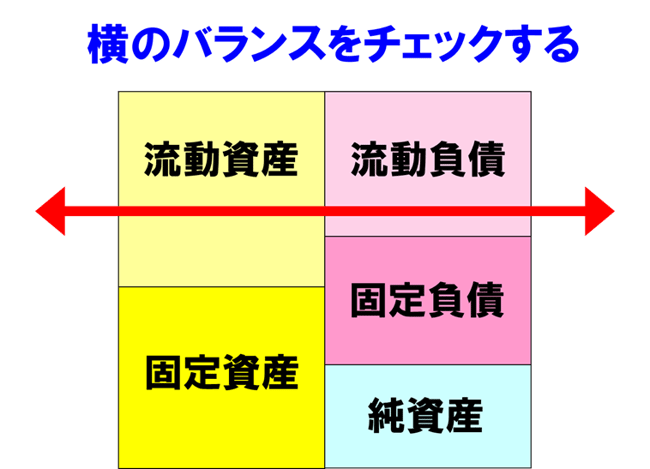

流動比率は、この貸借対照表(B/S)の上段の横のバランスをチェックしています。

流動資産が100、流動負債が80であれば、

100÷80×100で流動比率は125%という数値になります。

この比率(%)が高ければ高いほど、短期の安全性が高いと判断します。

1.3 なぜ流動比率が高ければ安全と言えるのか

流動比率はなぜ比率が高ければ、短期の安全性が高いと言えるのかを理解するために、まず、流動資産と流動負債の意味を解説します。

まずは左側の資産の部を見ていきます。

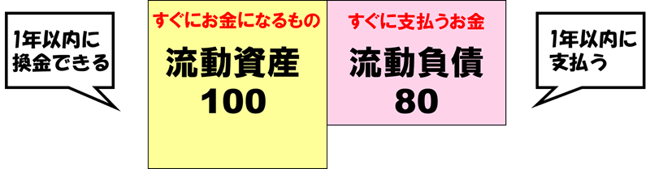

流動資産とは、ざっくり言うと「1年以内に換金できる資産」です。

例えば、現預金や売掛金、有価証券、在庫などがあります。

一方、固定資産は、「1年以内に換金できない資産」、「長期間所有することでお金を生む資産」です。

機械や不動産、敷金、保証金などが該当します。

次に右側の負債の部です。

流動負債とは、ざっくり言うと「1年以内に支払う負債」です。

買掛金や支払手形、短期借入金などがあります。

固定負債は、「1年を超えて支払う負債」という意味になります。

長期借入金や社債などが該当します。

つまり、簡単に言い換えると、

流動資産は「すぐにお金になるもの」であり、

流動負債は「すぐに支払うべきお金」ということになります。

ですから、左側にある「キャッシュ」や、「すぐにお金になるもの」が、右側の「すぐに支払うべきお金」よりも多ければ、当面の資金繰りは安心だと言えます。

流動資産>流動負債の差が大きければ大きいほど、短期的な支払いには困らないということです。

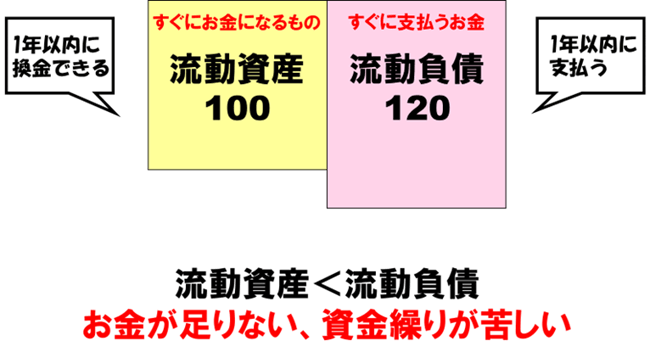

逆に、流動資産<流動負債であれば、すぐに払うべきお金が不足してしまうということを意味しますので、安全性が低いと判断します。

2.流動比率を深く知ろう

2.1 流動比率の目標値とは

流動比率は高ければ高いほど短期の安全性は良いということであり、最低でも100%を超える必要があります。100%を切ってしまうということは、流動資産より流動負債が大きい状態だからです。

業種・業態によっても異なりますが、目標は160%以上、理想は200%以上を目指しましょう。

流動比率を高めるためには、①流動資産を増やし、②流動負債を減らすということになりますが、単純にこれだけを目指すと、かえって会社の財務状態を悪くしてしまうことがあります。

詳しくは第3章で解説していきます。

2.2 流動比率と当座比率の違い

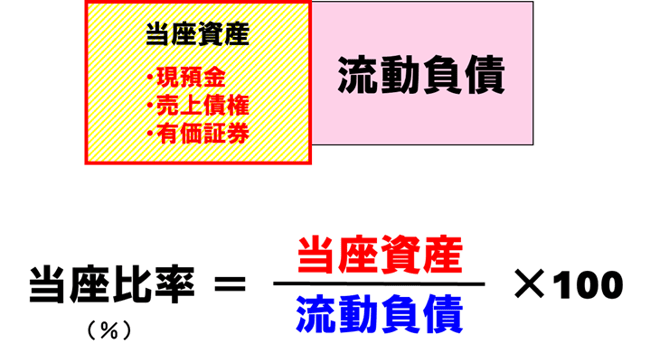

流動比率と似た考え方に当座比率があります。

こちらも企業の安全性を示す指標の1つです。流動比率よりもさらに短期の安全性を確認するために使いますので、流動比率と合わせておさえておきましょう。

「当座資産」とは、流動資産から棚卸資産(在庫)の金額を引いた資産です。

具体的には、現預金、売上債権、有価証券など、流動資産の中でも特にすぐに現金化できる資産に限定したものです。

当座比率は、「当座資産÷流動負債×100」で計算されます。

棚卸資産(在庫)はすぐに売れるかどうかわかりませんので、早期に現金に換えられない可能性があり、また損失を伴うこともあります。

そのため、棚卸資産を除いた当座資産と流動負債の割合を計算することによって、より厳密に短期の財務状況を確認するために使います。

当座比率は100%を上回ることが望ましいとされています。

3.流動比率を信じてはいけない4つの理由

「短期の安全性」を測定する指標として流動比率を解説してきましたが、安易に流動比率で会社の財務状況を判断してはいけません。流動比率はあくまで表面的な指標でしかないからです。

この章ではその4つの理由を説明していきます。

3.1 流動比率よりも中身を見ることが大切

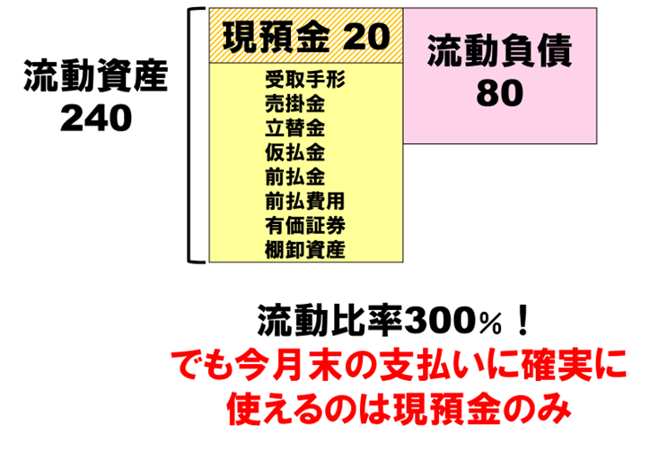

流動比率とは、そもそも「すぐに支払わなければいけない」ものを、「すぐにお金になる資産」でカバーできているかで、短期の資金繰りの安全性を見ています。

「すぐにお金になる資産」である流動資産とは、現金、預金の他に、受取手形、売掛金、短期貸付金、未収入金、仮払金、立替金、前払金、前払費用、棚卸資産などがあります。

この中で、確実に今月の支払いに使えるものは、現預金だけです。

その他の流動資産は、現金化できずに過去から帳簿上残っているだけのものだったり、ほぼ回収不能であるものも含まれているかもしれません。

ですから、流動比率が例え300%以上と高い状態であったとしても、それで資金繰りが確実に安全とは言いきれません。

その流動資産の中身が本当にすぐに現金化できる資産なのかを常に精査することが大切です。

3.2 回収できない売掛金はないか

流動資産の中で特に気を付けなければいけない科目が「売掛金」です。

売掛金は、本来は近いうちに得意先からお金を回収できる権利です。

しかし、貸借対照表に載っている売掛金の残高の中には、数年前から回収できずに残っているものや、内容が不明なまま残っている場合があります。

これは「すぐお金になるもの」とは言えません。

回収見込みがない売掛金は、債権放棄をして貸倒損失を計上するなど、決算の際には適切な処理をしてきれいにしましょう。

流動比率は下がりますが、正しい処理をした方が会社の財務状態を的確に把握できます。

3.3 在庫が膨らんでいないか

棚卸資産(在庫)は業種によっては必ず一定の金額を確保しておくべきものです。

しかし、当座比率で説明した通り、季節外れの商品や陳腐化しているものなど、すでに実質的に売れる見込みがないものを抱えていることで在庫金額だけが膨らみ、流動比率を見かけ上、良く見せている可能性があります。

こちらも、売掛金と同様に、自社の財務状況を正しく判断するために適切な処理が必要です。

具体的には、在庫の廃棄や評価替えで棚卸廃棄損や棚卸評価損で処理します。

在庫の廃棄や評価替えは、税務上、厳密な規定がありますので、顧問税理士にしっかりと相談して実施してください。

3.4 立替金や仮払金はないか

流動資産で見落としがちなものが、立替金や仮払金です。

金額が大きな売掛金や在庫は、その金額を月々チェックしていても、たまに発生する立替金や仮払金に注意を払っていない会社が多くあります。

立替金とは、その名の通り、一時的に立て替えているものです。

仮払金も、その名の通り、「仮」で支払っているものです。

「一時的」や「仮」の支払いであるにもかかわらず、それが長期間に渡って試算表や決算書に残っていないでしょうか。実際の支払内容が不明でとりあえず立替金や仮払金で処理し、いつまでもそのまま残っている会社があります。このような内容不明のもので流動資産を増やしていても、それは会社の資産とは言えません。

経営者は月々の試算表で立替金や仮払金が発生していたら、都度、中身を精査するようにしましょう。

3.5 前受金は悪いものなのか

流動資産を精査するだけではなく、流動負債でも確認が必要な科目があります。

それが、前受金です。

前受金は、「すでに先にお金をもらっているけど、まだ売上ではない」ものです。

得意先に対してまだ商品やサービスを提供していないにもかかわらず、先にお金をもらえているという状態です。いわゆる手付金や着手金、中間金などになります。

この前受金は負債の科目に計上されていますが、先にお金をもらえているということは、資金繰りをむしろ良くしている状態です。

前受金は返さなくても良い負債科目です。販売するより前に前受金が入れば入るほど、手元のお金は増えます。

前受金の残高が大きいことで流動負債が大きくなり、流動比率が悪くなっている場合がありますが、このような場合は、流動比率が適正な財務状態を示していないということになります。

4.流動比率よりも回転を早くすることの方が大事

前章で説明した通り、流動比率は表面上の指標にすぎません。

あくまで参考として見る程度で良いでしょう。

それよりも大事なことは、流動比率を構成している「流動資産」の中身を精査すること、そして、いかに早く流動資産を現金化できるかを考えることです。

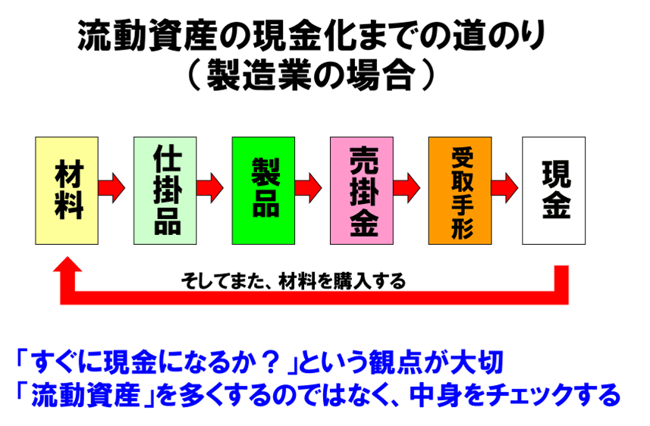

例えば製造業の場合、上記の科目はすべて流動資産です。

材料を買って、加工することで仕掛品になり、工程が進むと製品になります。

それが売れて売掛金になり、得意先から受取手形で回収し、期日が来たらようやく現金になる。

これだけサイクルがあります。

この現金に到達するまでの回転をいかに早くできるか、無駄をなくすかが資金繰りを考えるうえでは大事なのです。

5.まとめ

流動比率は意味していることはとてもシンプルです。

しかし、実際の自社の財務状況を勘違いしやすい指標でもあります。

流動比率の数値は参考程度にし、それよりも常にその比率の構成内容を精査することを意識するようにしましょう。

いかがでしたか?お気に召したのであればシェアはこちらから。